所得税決定取消請求事件

京都地方裁判所 昭和41年(行ウ)第10号

昭和49年5月30日 判決

原告 大島正

右訴訟代理人弁護士 坪野米男 川村フク子 小野誠之

被告 左京税務署長 尾原栄夫

右指定代理人 鎌田泰輝

右指定代理人 高橋欣一 松崎康夫 上野至 藤田康人 熊谷直樹 竹見富夫 山田太郎 棚橋満雄 高橋健吉 下山宣夫 上野旭 井手智之 山口正

■ 主 文

■ 事 実

■ 理 由

右当事者間の所得税決定処分取消請求事件について、当裁判所は次のとおり判決する。

一、原告の請求を棄却する。

二、訴訟費用は原告の負担とする。

一、原告

1 被告が原告に対し昭和40年10月22日付でなした昭和39年度分所得税決定および無申告加算税賦課決定(大阪国税局長の昭和41年5月26日付審査裁決により取消された部分を除く)を取消す。

2 訴訟費用は被告の負担とする。

との判決。

二、被告

主文同旨の判決

[1]一、原告は同志社大学商学部教授(文学およびスペイン語を担当)であるが、昭和39年度分の所得についての確定申告をしなかつたところ、被告は昭和40年10月22日、

総所得金額 160万8,336円とする所得税決定および無申告加算税5,700円の賦課決定(以下、本件課税処分という。ただし、後記取消された部分を除く。)をなし、これを原告に通知した。

(内訳)

給与所得金額 157万2,090円

(給与収入170万7,090円から給与所得控除として13万5,000を差引いたもの)

雑所得金額 3万6,246円

(雑収入5万0,955円から必要経費として1万4,709円を差引いたもの)

社会保険料控除 2万4,408円

生命保険料控除 1万3,635円

配偶者控除 10万8,800円

扶養控除 20万円

基礎控除 11万7,500円

(以上合計46万4,343円)

課税所得金額 114万3,900円

税額 20万8,975円

納付すべき税額 5万7,170円

(税額から源泉徴収税額15万1,799円を差引いた残額)

[2]二、原告は右課税処分を不服として、昭和40年11月20日、被告に対し異議申立をしたところ、被告は同年12月25日にこれを棄却する旨の決定をなした。

[3] そこで原告はさらに、昭和41年1月20日、大阪国税局長に対し審査請求をしたところ、同局長は同年5月26日、

総所得金額 160万2,624円とする前記所得税決定および無申告加算税賦課決定を一部取消す旨の裁決をなした。

(内訳)

給与所得金額 前記一記載と同じ

雑所得金額 2万8,534円

(必要経費を2万2,421円と認めて雑収入5万0,955円からこれを差引いたもの)

社会保険料控除、生命保険料控除、配偶者控除、扶養控除、基礎控除は前記一記載と同じ。

課税所得金額 113万6,200円

税額 20万7,050円

納付すべき税額 5万5,250円

(税額から源泉徴収税額15万1,799円を差引いた残額)

無申告加算税 5,500円

[4]三、しかしながら、本件課税処分は、以下に述べるとおり、その根拠である旧所得税法(昭和22年法律第27号。昭和40年法律第33号による改正前のもので、以下、単に法または所得税法という。)の給与所得に対する課税に関する9条1項5号、11条の6、11条の7、11条の9、11条の10、12条、13条、38条および40条の諸規定が、他の所得者に比べて、給与所得者に対し著しく不公平な所得税の負担を課し、憲法14条1項に違反する違憲無効な規定であるので、違法である。

[5](一) すなわち、憲法14条1項は法の下の平等の原則を定め、民主主義の理念に照らして判断し、合理的な理由に基づくものと考えることのできない不公平な法律の制定、法律の不公平な運用などの一切の差別的取扱を禁止しているところ、昭和39年度分の給与所得に対する所得税の課税に関する事項を定めていた法9条1項5号(給与所得控除)、11条の6(社会保険料控除)、11条の7(生命保険料控除)、11条の9(配偶者控除)、11条の10(扶養控除)、12条(基礎控除)、13条(税率)、38条(源泉徴収)および40条(年末調整)の諸規定は、全体として、合理的な理由に基づかずに、事業所得者、利子所得者、配当所得者等の他の所得者に比べて、給与所得者に対し、負担公平の原則に反する著しく不公平な所得税の負担を課してこれを差別的に取扱つているものであるから、一括して憲法14条1項に違反し違憲無効であり、したがつて、該諸規定に基づく本件課税処分も違法である。

(二) 給与所得控除制度

[6]まず、法9条1項5号は給与所得金額の算定方法について、他の所得とは異なり、収入金額からそれを得るために実際に要した必要経費を控除するという方法ではなく、収入金額からその多寡に応じた一定額を控除するという給与所得控除制度を定めているが、同制度は給与所得者に対して必要経費の実額の控除を認めないものであり、しかも法所定の給与所得控除額は実際に要した経費額を著しく下回つているため、給与所得者は合理的な理由もなく、他の所得者に比べて著しく不公平な所得税の負担を課せられている。

[7](1) 法9条1項は、課税対象である所得を、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得および雑所得の10種類に分類し、所得金額の計算方法につき、給与所得以外の所得については原則として、例えば、事業所得については、その年中の総収入金額から必要な経費を控除したものをもつて事業所得金額とする旨を定めている(法9条1項4号)のに対し、給与所得については、その年中の収入金額から当該収入金額に応じて左記の給与所得控除額を控除したものをもつて給与所得金額とする旨を定めている(同条同項5号、昭和39年法律第20号による改正法附則3条)。

イ 収入金額が41万7,500円以下である場合、1万7,500円と当該収入金額から1万7,500円を控除した金額の10分の2に相当する金額との合計額

ロ 収入金額が41万7,500円をこえ71万7,500円以下である場合、9万7,500円と当該収入金額から41万7,500円を控除した金額の10分の1に相当する金額との合計額

ハ 収入金額が71万7,500円をこえ81万7,500円以下である場合、12万7,500円と当該収入金額から71万7,500円を控除した金額の10分の0.75に相当する金額との合計額

ニ 収入金額が81万7,500円をこえる場合、13万5,000円

[8](2) すなわち、法は、給与所得について、事業所得等と異なり収入金額からそれを得るために実際に要した必要経費の実額を控除するというのではなく、収入金額から一定の給与所得控除額を控除して給与所得金額を算定する、換言すれば、一定の給与所得控除を一般的に認める反面、個別的に、必要経費の実額の控除を認めない方法を定めているものである。しかしながら、このように給与所得とその他の所得とを所得金額の算定方法に関し異別に取扱うべき理由は不十分であるのみならず、給与所得者は、収入を得るために実際に要した経費額が法定の給与所得控除額を上回る場合にも、その超過額を控除することができないため、実際に要した経費額を控除することが制度上認められているその他の所得者に比べて、所得税の負担につき不公平な取扱を受けている。

[9](3) 法所定の給与所得控除額の収入金額に対する比率(控除率)は、前記イの場合が(収入金額を41万7,500円として)23.3%、ロの場合が(同じく71万7,500円として)17.7%、ハの場合が(同じく81万7,500円として)16.5%であり、前記のとおり、原告の昭和39年中の給与収入は170万7,090円(前記ニの場合に該当する。)、給与所得控除額は13万5,000円であるから、その控除率はわずか7・9%である。

[10] これに対し、他の所得、ことに事業所得者のうち必要経費のあり方が給与所得者に比較的類似すると思われる自由職業者の標準的な経費率(収入金額に対する必要経費額の比率)は、一般に最低30%とみられており、また、医業または歯科医業を営む個人はその受ける社会保険診療報酬について、租税特別措置法(昭和32年法律第26号。)26条1項により、収入金額の72%に相当する金額を必要経費とすることが認められている。

[11] そして、右の給与所得の控除率と事業所得の経費率とを比較してみると、仮に給与所得控除制度の趣旨を専ら給与所得の必要経費の概算控除と考えたとしても、給与所得の控除率の著しく低いことが明らかにされる。また、前記のとおり、原告は昭和39年度分の給与収入170万7,090円について13万5,000円の控除を認められたものであるが、この控除額は原告の170万7,090円の収入金額を得るために実際に要した経費額(後記のとおり、総計38万7,900円)をはるかに下回つているものである。

[12](4) 被告は、一方では、給与所得控除制度の趣旨を、(a)勤務に伴い必要な経費の概算を控除する、(b)給与所得は利子所得等の資産所得および事業所得に比べて担税力に乏しいからこれを調整する。(c)給与所得は他の所得より相対的に捕捉が容易であるからこれを相殺する、(d)給与所得は源泉徴収される結果、申告納税である事業所得などに比べて平均約5ケ月位前納することになるからこの金利分を調整するという4つの内容を総合したものである旨を主張しているが、他方では、給与所得者には事業所得者等とは異なり収入を得るために必要な経費というものは格別考え難いものである旨を主張しており、被告の主張には矛盾があるのみならず、給与所得控除制度の趣旨に必要経費の概算控除という趣旨が含まれているとしても、法所定の給与所得控除額のうち、幾%の部分がそれに相当するのかということは全く明らかにされていないのである。給与所得についても必要経費の存在を観念することができるものであり、給与所得者とその他の所得者とを区別して、給与所得者に対しては、実際の経費額が法定の給与所得控除額を上回つている場合にもその超過分の控除を認めない給与所得控除制度は負担公平の原則に反し著しく不合理であるから、憲法14条1項に違反するというべきである。

[13](5) したがつて、原告の如き給与所得者にも、他の所得者と同様、必要経費の実額を控除することが認められるべきものである(なお、将来の税制としては、概算控除と実額控除の選択的実額控除制度が最も合理的であると考える。)。しかして、給与所得の必要経費とは、要するに、一定の給与収入を得るために必要な、これと相当因果関係を有する費用で、家事上の経費および家事関連費を除くものと解することができる。すなわち、法10条2項は、事業所得等の必要経費について「当該総収入金額を得るために必要なもので、家事上の経費および家事関連費を除く」ものと定め、また、昭和40年法律第33号による改正後の所得税法(以下、単に現行法という。)37条1項は「総収入金額にかかる売上原価その他当該収入金額を得るため直接に要した費用の額およびその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用の額」と定めている(ただし家事上の経費および家事関連費は除かれる(同法45条1項1号)。)が、右昭和40年の改正は所得税法の体系的整備と平明化のための表現の改正で、その内容の実体は前後不変と考えられているので所得税法が何を必要経費と考えているかは現行法の規定を手掛りとして理解した方がよい。しかるときは、必要経費とは、結局、所得を生ずべき業務について生じた費用、すなわち、業務と相当因果関係を有する費用であると解することができるのである。必要経費の概念は右のとおり解すべきであり、収入との関連性もあるが、家事費とも関連するところの家事関連費についても、その主たる部分が収入を得るために必要であり、かつ、その必要である部分を明りように区分できることを必要経費の要件とすべきではないと考える。

[14](6) 右のような意味での給与所得の必要経費の具体的な費目や数額は、各個の給与所得者の置かれている状況が別異である以上、様々であろうと考えられる。しかし、要するに、その具体的内容は、わが国における給与所得者の置かれている現実的、かつ、平均的な社会的生活条件により、社会通念に照らし、合理的に判定さるべきものである。

[15] しかして、左記記載の費用(具体的な費目と数額は別紙記載のとおり)はいずれも大学の研究者である原告の昭和39年度分の給与所得についての必要経費と解されるので、その実額の控除が認められるべきである。

(イ) 被服費、クリーニング代、散髪代(詳細は別紙(イ)欄記載のとおり)

[16] 被服については、人が生活を営んでいくためにはひとり給与所得者に限らず、誰もが被服を必要とし、また、個人の趣味嗜好によりある程度、その種類、品質、数量等を異にし、耐用年数についてもある程度の個人差が存するであろうと思われる。しかし、かような反面、趣味嗜好などの個人的要素によつて左右されることのない、主として勤務のためのみに着用する平均的な被服費というものが存することも否定できぬ。ここで原告が必要経費と主張する被服費はいずれも後者に属するものであり、ただ勤務外で着用することのあることを慮つて、全額でなく、80%に相当する金額をもつて必要経費と主張する。また、現在の日本のような劣悪な住宅事情、通勤事情の下にあつては、給与所得者は職場からかなり離れた場所に住居を定め満員電車に乗つて通勤することを余儀なくされており、そのため給与所得者の背広、ワイシヤツ等の損耗度は他の所得者に比べて著しく高いものがある。したがつて、クリーニング代も必要経費である。

(ロ) 通勤費(同じく(ロ)欄記載のとおり)

[17] 通勤費は、業務と相当因果があるから一般的に必要経費になるというべきである。原告は、大阪学院大学からは通勤費の別途支給を受けていないのでその実費は必要経費になり、また、天理大学のタクシー代は、同大学が駅からかなり離れた場所に所在しているところ、電車の到着時間の関係からどうしても利用の必要が存するものである。

(ハ) 研究費、(ニ)学会関係費(同じく(ハ)、(ニ)欄記載のとおり)

[18] 研究費および学会関係費は、原告のように大学教授の職にあるものにとつてはその職務と相当因果関係を有する費用であるから必要経費になるものである。なお、大学教授の職務にたずさわる給与所得者をもって、本来の給与所得者としての性格と、それとは別の学術研究者としての性格とに区別して取扱うことはできないと解すべきである。すなわち、学校教育法52条所定の大学の目的、同法65条所定の大学院の目的、同法58条4項所定の大学教授の職務に照らして明らかなように、単に既得の知識を学生に教授するのみでは大学教授の職責をとうてい全うすることができず、そのほか、自己の専門分野における研究をし、その理論的水準を高めることも大学教授の職務内容になつているものであり、大学教授については、教授活動と研究活動とは一体になつている。そして、この研究活動は、自己の研究費を投じ、各種学会に加入することなどによつてはじめて十二分に果されるものであるから、これらの費用は必要経費になるものである。

(ホ) 学生関係費(同じく(ホ)欄記載のとおり)

[19] 原告は同志社大学重量挙部の部長をしており、部の活動に対する指導を通じて学生を教育している。したがつて、学生関係費も原告の職務と相当因果関係のある費用である。

(ヘ) 交際費(同じく(ヘ)欄記載のとおり)

[20] 同志社大学内の教授その他の研究者、職員および他大学の研究者との間における慶弔費その他の交際費は、原告の大学教授としての職務を遂行するために必要であり、これと相当因果のある費用であるから必要経費になる。もし、給与所得者に対して交際費の必要経費性を否定するときは、法人税の課税上、一定額以下の交際費が損金に算入される取扱いになつている(租税特別措置法62条1項参照)ことと矛盾し、その説明に窮するであろう。

(三) 捕捉率

[21] 次に、給与所得の捕捉率は、他の申告納税にかかる所得、例えば事業所得、農業所得(事業所得のうち、農業から生ずる所得をいう。)の捕捉率に比べて極めて高く、これらの所得間の捕捉率には著しい格差が存在するのにかかわらず、立法上または行政執行上それが考慮されずに給与所得者に対する所得税の課税がなされているため、給与所得者は所得税負担の不当なしわよせを被り、著しく不利益な取扱いを受けている。

[22](1) 所得税法の各種所得に対する課税の根拠を定める条項はすべて、前記10種類の所得の捕捉率がいずれも等しく100%であるという前提で規定されているが、源泉徴収納税にかかる給与所得と申告納税にかかるその他の所得、例えば事業所得、農業所得との実際の捕捉率には著しい格差が存在していることは公知の事実である。いうまでもなく、給与所得の捕捉率が最も高く、税務関係者の間では9・6・4(クロヨン)、つまり給与所得は9割、事業所得は6割、農業所得は4割の捕捉率であるという見方が一般になされているが、実際はもつと大きな格差があり、給与所得から順次10割、5割、4割の捕捉率であつて、給与所得については源泉徴収制度を媒介として実にみごとな徴税実績があげられている。そのため、給与所得者は事業所得者、農業所得者に比べその2倍以上の割合で所得税を負担しているものである。

[23](2) 右のように給与所得とその他の所得との捕捉率に著しい格差が存在するという事実は、単に1、2年という短期間だけの現象ではなく、従来から引続き存在してきたもので、シヤウプ使節団の報告書でも指摘されていたところであり、20年以上に亘る恒常的な現象である。したがつて、このような事実は、所得税法所定の徴税技術の限界を露呈しているといつてよい。

[24](3) この給与所得と事業所得、農業所得等の申告所得との間における捕捉率の著しい格差の存在は、法所定の給与所得についての源泉徴収制度と事業所得、農業所得等についての申告納税制度という2個の異なる法律制度の採用から必然的に生じているものであるといえるから、給与所得とその他の申告所得との捕捉率の格差をめぐる問題は、単なる事実上のものではなく、法律制度上の問題として法的評価に親しむというべきである。

[25](4) 仮に、各種所得間における捕捉率の格差問題は、一般には事実上の問題であるにすぎないとしても、少なくとも、本件の如く、給与所得とその他の所得との間に捕捉率の格差が恒常的に存在し、かつ、その格差が著しい場合には、事実上の問題にとどまらず、法的評価を必要とするに至るというべきである。なお、憲法14条1項は、不平等な立法のみならず、行政庁による法律の合理的な理由に基づかない運用をも禁止しているものであるから、捕捉率の格差の問題は憲法的評価に親しむものである。

(四) 租税特別措置

[26] さらに、昭和39年度当時、事業所得や農業所得等については以下に述べるような合理的な根拠のない各種の租税特別措置が講じられており、そのため、給与所得者はこれらの所得者に比べて著しく不公平な所得税の負担を被つていたものである。

(1) 社会保険診療報酬の所得計算の特例

[27] 事業所得者のうち、医業または歯科医業を営む個人(以下、医師または歯科医師という。)の受ける社会保険診療報酬については、租税特別措置法26条1項により、事業所得金額の算定上、その収入金額の72%に相当する金額を必要経費とすることが認められている。

[28] しかしながら、この72%という著しく高い経費率は、給与所得者の控除率とは単純に比較することはできないとしても、実際に必要な費用をはるかに超過して必要経費と認めるものであり、そのためこの特例は、納税者の実際に要した経費をその収入金額から控除するという近代所得税法の基本原則を破壊するものであるのみならず、医師、歯科医師と他の一般納税者との間のほか、医師、歯科医師相互の間にも、例えば大病院と小病院との間に、外科とか内科とかいう専門別との間に税負担のアンバランスをもたらしている。

[29] また、この特例は、昭和26年に社会保険診療報酬の1点単価が医師および歯科医師に満足を与えるほど引上げられなかつたのを補うため、閣議了解による行政措置として認められ、その後一旦廃止された後、昭和29年に法制化されたものであるが、その後診療報酬の1点単価が引上げられるなどの処置が採られ、医師および歯科医師の収入も相当に伸長しているので、このような特例を存置しておく合理的理由は全く喪失している。

(2) 米穀の予約売渡代金の一部非課税の特例

[30] 農業所得者については、毎年特別立法により、昭和39年度当時は、昭和39年産米穀についての所得税及び法人税の臨時特例に関する法律(昭和39年法律第1号)により、米穀の予約売渡代金のうち、150キログラム(1石)当たり平均1,350円が農業所得にかかる総収入金額に算入されず、非課税とされていた。

[31] しかしながら、この特例は昭和30年に予約売渡制度が採用されたのに伴い、予約集荷を奨励するために設けられたものであるが、農業所得者と他の所得者との間のみならず、米作農家とそうでない農家との間に、米作農家の中でも早場米地帯の農家と非早場米地帯の農家との間などに税負担のアンバランスをもたらしており、さらに、昭和39年度当時までに、その後の税制改正による諸控除額の引上げ、専従者控除制度の創設などにより農家の税負担は軽減され、連年に亘る豊作により米穀の需給関係は著しく改善され予約売渡制度も軌道に乗つていたことからすると、この特例の必要性はすでに消滅していた。

(3) 利子所得に対する分離課税の特例

[32] 利子所得はいわゆる資産所得として、給与所得等と比べると、担税力の大きい所得であるから、理論上はむしろ重課すべきであるが、昭和39年度当時、租税特別措置法3条1項(昭和40年法律第36号による改正前のもの)により、昭和38年4月1日から昭和43年3月31日までの間に支払を受けるべき利子所得について、5%の税率による分離課税の特例が認められていた。

[33] しかしながら、利子所得に対する課税上の優遇措置は、預金者の心理に及ぼす影響が大きく、貯蓄の増強に役立つといわれているのであるが、その政策的効果は甚だ疑問であり、この特例は、かような優遇措置のない給与所得に比べて、担税力のより大きい利子所得を課税上不当に優遇し、その他の所得者との間に税負担のアンバランスをもたらしているのが実状である。

(4) 証券投資信託の収益の分配にかかる配当所得に対する分離課税の特例

[34] 配当所得は、利子所得とともにいわゆる資産所得として、給与所得等と比べると担税力の大きい所得であるから、理論上はむしろ重課すべきであるが、昭和39年度当時、租税特別措置法8条の2、1項(昭和40年法律第32号による改正前のもの)により、配当所得のうち、個人が昭和39年4月1日から昭和43年3月31日までの間に支払を受けるべき証券投資信託の収益の分配にかかる配当所得については、5%の税率による分離課税の特例が認められていた。

[35] しかしながら、この特例は、利子所得に対する分離課税の特例と同様、かような優遇措置のない給与所得に比べ、担税力のより大きい証券投資信託の収益の分配にかかる配当所得を著しく不当に優遇するものである。

(5) 少額配当の支払調書免除の特例

[36] 昭和39年度当時、1回の支払金額が1万5,000円(年1回決算法人の場合は3万円)以下の少額配当について、該配当の支払をなす者は、旧所得税法施行細則26条2項により、法61条1項2号の規定に対する例外として、支払調書を政府に提出することが不要とされていた。

[37] しかしながら、この特例は、少額配当について、その支払調書の提出を不要とすることにより、その限度で、実際上少額配当に対する免税を認めるに等しいものである。

[38](6) ところで、税制調査会は、租税特別措置をば、同じ経済的地位にある者に対しては同じ負担という負担公平の原則を大なり小なり犠牲にしながら、経済政策的目的を特定の経済部門ないし国民層に対する租税の軽減免除という誘引手段で達成しようとする目的をもつ規定ないし措置をいう、と定義づけている。右定義からは、第一に、租税特別措置は負担公平の原則を犠牲にするものであるから、あくまで例外的な場合に限られるべきであること、第二に、この例外的な場合とは、特定の政策目的を実現する必要がある場合であること、第三に、したがつて、その政策目的の実現が負担公平の原則を犠牲することにより生じるデメリツトを上回る国民的利益の存することが明らかでなければならない。

[39] そして、この観点から税制調査会は、租税特別措置を存置または新設するための要件として、[1]直接の政策目的の合理性の判定、[2]政策手段としての有効性の判定、[3]付随して生じる弊害と租税特別措置の効果との比較衡量という3つのテストをおこなうべきであると提言しているが、しかし、これらのテストが厳密におこなわれたことはかつて一度もなく、またこれらの点について否定的な結論が出た場合にも特別措置は廃止されずに存続、新設されている。しかして、前述のとおり、医師等の社会保険診療報酬の所得計算の特例等の前記各租税特別措置は、いずれもそれぞれ一定の政策目的を掲げて設けられたものであるが、該政策目的がそれぞれの特別措置を容認するに足りるほどの重要性をもつているとは考えられないし、各特別措置の内容は当該政策目的に対する効果、有効性に乏しく、特定の所得者に対してのみ利益を与えており、さらに設置当時の理由がなくなつてもその利益が既得権化している。そして、そのため、税負担公平の原則は著しく歪められ、給与所得者は不公平な税負担を被つているものであり、前記租税特別措置はいずれも存置すべき合理性がなく、単なる立法政策の範囲をこえているものである。

[40]四、次に、仮に右主張が認められないとしても、以下に述べるとおり、本件課税処分は、その根拠である所得税法の給与所得に対する課税に関する9条1項5号、11条の6、11条の7、11条の9、11条の10、12条、13条、38条および40条の諸規定が、租税法律主義を定める憲法30条および84条に違反する違憲無効な規定であるので、違法である。

[41](一) 憲法30条は「国民は、法律の定めるところにより、納税の義務を負う。」と規定し、また、同84条は「あらたに租税を課し、又は現行の租税を変更するには、法律又は法律の定める条件によることを必要とする。」と規定し、憲法上の課税原則として租税法律主義を定めているが、租税法律主義の趣旨とするところは、第一に、租税の種類および根拠のみならず、納税義務者、課税物件、課税標準、税率等の課税要件をすべて法律により定めるべきであること、第二に、その租税に関する法律が負担公平の原則、明確の原則などの租税法上の基本原則を充たし、かつ、立法事実に根ざした合理的なものであるべきことにあると解される。すなわち、租税法律主義は、私有財産制のもとに国民の財産権を保障し、課税という形でその財産権を収奪するには国民の総意のあらわれである法律の規定によるべきものとすることによって、経済生活の安定を図り、経済活動の予測可能性を与えようとするものであるから、当然、その租税に関する法律の規定は明確、かつ、一義的で細目にまでわたることが要請されるとともに、その内容が国民をして合理性があるものと納得させるに足りるものであることを要する訳である。

[42](二) そこで所得税法の給与所得に対する課税の仕組みをみるに、まず第一に、法9条1項5号の規定する給与所得控除制度の趣旨・内容は合理性を有せず、かつ、明確でない。すなわち、被告は給与所得控除制度の趣旨を、(a)必要経費の概算控除、(b)給与所得の担税力の乏しいことに対する考慮、(c)給与所得の捕捉が相対的に容易であることに対する考慮、(d)源泉徴収による給与所得の早期納税に基づく金利調整、という4つの内容を総合したものであると主張しているが、他方、実際の、法所定の控除額の中に右の4つの内容がどのように配分され、組み込まれているかについては少しもこれを明らかにしていない。必要経費の概算を控除するといつても、給与所得の必要経費として被告が具体的にどのような費目を考え、また、法所定の控除額のうち幾%の部分がこれに相当すると考えているかは明らかにされていないのである。同様に、担税力の乏しいことを考慮するといつても、給与所得と他の所得とで担税力がどの程度相違すると考えているのか、また、法所定の控除額の中にこの点がどのように組み込まれているのかが明らかにされていない。捕捉率の格差に対する考慮、源泉徴収による金利調整ということについても以上と同じことがいえるのであつて、給与所得控除の内容は一種のどんぶり勘定であることが明らかである。

[43] 給与所得控除制度の趣旨として前叙の4点を立法政策上考慮するといつても、こと、数額に関する事柄である以上、計数的な把握をしないで考慮することは不可能であろう。したがつて、給与所得者は内容空疎な幻の基準により課税されているものといわざるをえない。

[44](三) 第二に、所得税法の給与所得に対する課税の仕組みを定めている9条1項5号等の諸規定は、それを定めるに際して当然なすべき給与所得の必要経費の具体的内容、担税力の相違の程度、捕捉率の格差の程度等について計数的な実態調査、検討がなされていないため、その基礎となる立法事実に基づいていない。給与所得者に対する課税は、いわば、源泉徴収制度が徴税費節減の趣旨に則る動かし難い制度であるという前提に立ち、これが所得の完全捕捉を実現する最適の方法であるところから、その時々の国の財政上の必要に応じ取り易いところから取るという権力のむきだしのエゴイズムの餌食になつているものといえる。

[45](四) 以上のとおりであり、原告は給与所得者に対する所得税法の課税の仕組みを問題にしているものであるので、給与所得に対する課税を規定している法9条1項5号、11条の6、11条の7、11条の9、11条の10、12条、13条、38条および40条の諸規定は、一括して、租税法律主義を定めている憲法30条および84条に違反し、違憲無効である。

[46]五、さらに、仮に以上の主張がいずれも認められないとしても、本件課税処分は、その根拠である所得税法の給与所得および雑所得に対する課税に関する9条1項5号、11条の6、11条の7、11条の9、11条の10、12条、13条、38条、40条および9条1項10号(雑所得金額の計算)の諸規定が、以下に述べるとおり、文化の担い手である大学教授に重税を課してその文化活動を阻害し、憲法98条2項により、国内法としての効力を有する世界人権宣言22条、27条1項および国際連合教育科学文化機関憲章(以下、ユネスコ憲章という。)前文の基本的精神に反する違憲無効な規定であるので、違法である。

[47](一) 元来、原告の如き大学の研究者は、芸術活動に参加している人たちとともにその国の文化の担い手であり、世界人権宣言22条が「何人も、社会の一員として、社会保障を受ける権利を有し、かつ、国家的努力及び国際的協力を通じ、また、各国の組織及び資源に応じて、自己の尊厳と自己の人格の自由な発展とに欠くことのできない経済的、社会的及び文化的権利を有する。」と、また、同宣言27条1項が「何人も、自由に、社会の文化生活に参加し、芸術をたのしみ、かつ、科学の進歩とそれの恩恵とにあずかる権利を有する。」と述べ、またユネスコ憲章前文が「文化の広い普及と正義・自由・平和のための人類の教育とは、人間の尊厳に欠くことのできないものであり、かつ、すべての国民が相互の援助及び相互の関心の精神をもつて果さなければならない神聖な義務である。」から、「この憲章の当事国は、すべての人に教育の充分で平等な機会が与えられ、客観的真理が拘束を受けずに探究され、かつ、思想と知識が自由に交換されるべきことを信じて、その国民の間における伝達の方法を発展させ及び増加させること並びに相互に理解し及び相互の生活を一層完全に知るためにこの伝達の方法を用いることに一致……ている。」と宣言しているのはいずれも当然の事理を規定しているものにすぎない。

[48] ところで、憲法98条2項は「日本国が締結した条約及び確立された国際法規は、これを誠実に遵守することを必要とする。」と規定しているところ、前記世界人権宣言およびユネスコ憲章には日本も加入しており、これらはいずれも右にいう確立された国際法規に該当するから、憲法の右条項により国内法上の効力を有するものと解すべきである。なお、この場合、大多数の国によつてある国際間の法則が承認されている場合、特にすべての大国がこれを承認している場合には、それは確立された国際法規であるとみるべきであり、かような場合には必ずしもわが国が承認していることを要しないというべきである。

[49](二) 法9条1項5号、11条の6、11条の7、11条の9、11条の10、12条、13条、38条、40条および9条1項10号の諸規定は、大学研究者の受ける給与所得および雑所得について、大学研究者の研究と教育に専念して文化水準の発展向上に寄与すべき職責に鑑みるときは、その教授活動、研究活動により得る所得に対しては、そのうち毎年の平均的な生計費に相当する額について免税等の優遇措置を講ずべきであるのに、何らの優遇措置も講ぜずこれを他の一般の給与所得および雑所得と同一に取扱つている。そのため、これらの条項は、全体として、文化人に対して税の重圧を課してその文化活動を阻害し、日本の文化水準を引下げる結果を惹き起し、文化国家として飛翔すべきわが国の将来に対する大きな障害になつているものであり、したがつて、右所得税法の諸規定は前記世界人権宣言22条、27条1項およびユネスコ憲章前文の基本的精神に背反し、憲法98条2項に違反するものであり、一括して違憲無効である。

[50]六、以上のとおり、本件課税処分は違法なものであるから、その取消を求める。

[51] 請求原因一、二の事実はいずれもこれを認めるが、三ないし五の事実はいずれもこれを争う。

[52]一、原告は昭和39年中に、給与収入170万7,090円(内訳、同志社大学より139万1,850円、大阪学院大学より22万5,000円、天理大学より9万0,240円)および雑収入5万0,955円(内訳、白水社より印税3万9,400円、京都市より講演料6,000円、在家日政協会より講演料5,555円)の収入があつたものであり、したがつて、法26条1項の規定により昭和40年3月15日までに確定申告書を政府に提出しなければならなかったところ、これを提出しなかつたので、被告は昭和40年10月22日、原告の昭和39年度分所得税について原告主張の如き所得税決定および無申告加算税の賦課決定をしたものである。そして、請求原因一、二記載の課税所得金額、税額等を算定するに至つた計算過程および右所得税決定および賦課決定に対して原告から異議申立、審査請求があり裁決に至つた経過は原告の主張するとおりである。

[53](一) 原告は、所得税法の給与所得に関する9条1項5号等の諸規定が、他の所得者に比べて給与所得者を著しく不公平に取扱つているから憲法14条1項に違反する旨を主張するけれども、原告のこの点に関する主張は、立法府の立法政策の当否を問題にするものにすぎず、その理由がない。

[54] 憲法30条および84条の規定によれば、租税の創設・改廃、納税義務者、課税標準、徴税手続等はすべて法律に基づいて定められなければならないと同時に、法律に基づいて定めるところに委ねられているものと解すべきである。そして、今日の財政政策は、国民経済政策、社会政策の一環として、経済の安定成長、所得ないし富の再分配等の機能をも担うべきものとされており、そのため、その内容決定における立法府の裁量は極めて広汎なものが認められている。例えば、租税の分野において、所得税ひとつをとりあげてみても、何を課税標準とし、課税最低限や税率をどれほどとするか、徴税方法をどうするかなど、その選択の幅は極めて広く、これらはいずれも立法府の裁量的判断により、具体的に実定法で定められることを要するものといわなければならない。要するに、租税体系は、景気の動向、経済の構造、国民所得の分配状況、国民生活の状況、その時々の産業政策等々多数の不確定な要素を総合考慮してはじめて樹立しうるものであり、極めて流動的な要素をもつものである。したがつて、どのような租税体系を組むかは、一応、立法府の合目的的な裁量に委されており、その点の判断は、当不当の問題として政治問題となることはあつても、直ちに違憲の問題を生じることはない。ただ、担税力の皆無の者に課税するなど立法府がその裁量権の限界をこえ、あるいは裁量権を濫用したことが明白である場合に限つて、それが司法審査の対象となるにすぎないものであるところ、所得税法には、給与所得に対する課税について、立法府がその裁量権の限界をこえ、もしくは裁量権を濫用したとみられる点は全く存在しない。

(二) 給与所得控除制度

[55](1) 法9条1項5号所定の給与所得控除制度には合理性が存する。

[56] まず、給与所得控除制度の趣旨は、(a)必要経費の概算控除、(b)給与所得が本人の勤労のみによって得られ、本人の死亡により直ちに失われるなどの不安定なこと(担税力が弱い)に対する考慮、(c)給与所得の把握(捕捉)が他の所得に比し相対的に容易であることに対する考慮、(d)給与所得の源泉徴収による早期納税に基づく金利の調整という4点を総合したものであると考える。

[57] しかして、給与所得者は、事業所得者や雑所得者とは異なり、独立的な労務を提供するものではなく、使用者との従属的労働関係ないし地位に基づいて非独立的労務を提供するものであり、給与所得はかような非独立的労務提供の対価として使用者から受ける給付にほかならないとの性格を有する。したがつて、被用者たる給与所得者は使用者に対して単に自己の労務のみを提供すれば足り、労働に要する費用を自ら負担したり、材料を購入したり、他人を雇つたりすることはなく、特にわが国においては、職場における施設、設備、用具備品類のほか、出張転勤旅費、通勤費、その他職務上特に必要とされる宿舎、食料、被服等の類は現物または金銭で使用者が負担支弁しているのが実情であり、これらの給付のほとんどは非課税とされている。そのため、給与所得者については、一般に、たとえ職務に関連して費用を支出するようなことがあつても、それは経費というよりは、むしろ生計費ないし所得の処分と区分し難い家事関連費とみるべき場合が多く、生計費と明確に区分して計算されうる事業所得者などと同じ意味での必要経費は格別考え難いところである。また、わが国の給与所得者には、その支出を明確にし、その必要経費性を立証しうるような記帳の慣行もなく、その能力も一般的には乏しいという事情も加えて考察すれば、結局、右に述べたような給与所得の必要経費の性格と、担税力の強弱、捕捉の難易などの計数的には把握し難いが立法上考慮すべき諸要素を総合した立法政策上の裁量によつて概算的に給与所得控除を定めるという方法によらざるをえないものであり、このような観点からすれば、法所定の給与所得控除制度は合理性を有するというべきである。

[58](2) なお、法所定の給与所得控除額のうち幾らの部分が前記給与所得控除制度の4つの内容に応じるものであるかを具体的に明らかにすることは、給与所得における必要経費の概念が明確でなく、担税力の強弱の差、捕捉の難易の差を計数的に把握することが事柄の性質上不可能であるため、できないけれども、立法府がその立法政策上の裁量的判断によつてこれらを概算的に考慮することは可能であり、矛盾はない。そして、その場合、立法府の裁量的判断の具体的な算定根拠が一義的に明確でないとの故に、違法であるということにはならないものである。

[59] さらに、もし、選択的に必要経費の実額控除を認めるという制度を採用するときには、該方式は実際の必要経費額が法定の概算控除額に満たない者には実際の必要経費額以上の控除を認め、必要経費額が概算控除額をこえる者には実際の額の控除を認めるものであるから、実額控除方式のみをとつている事業所得者等との間に均衡を失するという問題を生じるし、また、給与所得控除額のうち幾らの部分が経費の概算控除に相当するかを分別し難い以上、仮に実際の必要経費額を計算することができたとしても、全体としての控除額は算定することができない。結局、選択的実額控除制度は、給与所得の必要経費概念が明確であり、かつ、これを立証しうる資料を備えることが一般化しており、さらに、給与所得控除額が必要経費の概算額のみの性質を有するか、もしくはそれを分別でき、そのうえ、証明を要しないで認容される概算額が、他に実額控除制度のあることを考慮しても、他の事業所得者等との負担の公平を害しない程度の額であるなどの事情が整つてはじめて現実に実施が可能であり、これらの条件の具備されていない現下の事情にあつては、選択的実額控除制度は税務行政上少くない混乱を招き、立証技術の巧拙によつてかえつて税負担の不公平をもたらす結果となる。したがつて、わが国の実情からすれば、かような制度の実施は未だ適当でないし、仮にこれを採用する余地があるとしても、その採否の判断は立法府の裁量の範囲内に属するものである。

[60](3) 次に、原告の主張する給与所得の必要経費概念は、法所定の必要経費の概念規定に照らすと問題が多い。

[61] 法10条2項は、事業所得等における必要経費について「経費は、……当該総収入金額を得るために必要なもの…とする。但し、家事上の経費、これに関連する経費で命令で定めるものは除く。」と定めている。すなわち、必要経費はその収入を得るために直接または間接に必要とされる費用をいうものであるから、その支出は少くとも収入との関連性がなければならず(この点について、現行法37条1項は、事業所得等における必要経費を「当該総収入金額を得るため直接に要した費用」および直接に要した費用ではないが「これらの所得を生ずべき業務について生じた費用」と定めており、その表現こそ異なるけれども、直接または間接にその収入との関連性を要件としていることに変わりはない。)、さらに、収入との関連性があるものであつても家事費および家事関連費で、その主たる部分が収入を得るために必要であり、かつ、その必要である部分が明瞭に区分できるもの等特定のもの以外は必要経費に含まれないと解すべきである。そして、この場合、各年の所得の計算上必要経費の帰属は、費用収益対応の原則によって決定されるべきである。

[62] 以上、要するに、必要経費は、各経済主体の各年における財産上の価値の費消(家事費を除く)で各種所得の収入との対応関係が明らかであるものをいう。給与所得について実額控除を認めるときは、事業所得等との均衡上右に述べた必要経費概念をもつて考察すべきである。

[63] なお、給与所得者は、事業所得者と異なり、その所得を得るために商品の仕入費、店舗の維持費、使用人の給料などのような収入をあげるために直接必要な費用を要するものではなく、また、その投下が直接給与収入の増加と結びつくような性質の費用は格別考え難い。そのうえ、勤務に関係する支出があつても、それは家事関連費の性格を有するものが多く、必要経費として明確に区分するのは極めて困難であるというのが給与所得の必要経費の性格であり、このように事業所得と給与所得との必要経費との性格が異なることは、先きに一言したように、事業所得者は常に自己の計算と責任において稼得をなすのに対し、給与所得者は通常、定期的に従属的に労務を提供すれば足りるという、両者の性格の相違から導かれるものである。

(イ) 原告主張の被服費、クリーニング代、散髪代

[64] これらは、いずれも家事費に属する。被服費はひとり給与所得者のみならず、その他の所得者についても当然必要なものであり、また、被服は個人の趣味嗜好によつてその種類、品質、数量等を異にし、その耐用年数についても個人差があるので、たとえ勤務時に着用する被服であつても、必要経費に属する部分を一義的に測定することはできない。ただ、特殊の職業に従事する給与所得者、例えば、警察職員、刑務職員、消防職員などが着用を強制され、かつ、職務を遂行する場所以外では着用されない制服、作業衣等は必要経費に当たるともいえるが、これらの被服は一般に使用者において支給しているのがわが国の実情である。少くとも、教育研究者である原告の場合には、その主張する被服費は、全部家事費に属する。

(ロ) 原告主張の通勤費

[65] 通勤費の要否および金額は、給与所得者の住居をどこに定めるかという個人的消費生活に属する事情によつても左右されるが、住宅事情が悪くなつて勤務先の近くに住居を定めることが必ずしも容易でなく、使用者が通勤費を負担するという慣行が一般化してきている戦後のわが国の事情の下では、一般の通勤者が通常必要とする金額は、実費弁償的性格を帯びるものであり、これを給与所得者の収入金額とみるのは必ずしも妥当でない(そのため、右金額は非課税の取扱いになつている。)反面、通常必要とする以上の金額は必要経費になるとはいい難い。

[66] 原告の場合、通勤手当受給の有無、タクシーを必要とした理由が明らかでない。

(ハ)、(ニ) 原告主張の研究費および学会関係費

[67] これらは、いずれも家事関連費に属する。もともと人がその肉体的、精神的能力を保持し増進するための出費は所得の処分である家事費の性格を有するものであり、また、研究費については特定の収入との対応関係を確定することが極めて困難である。

[68] 教育ないし研究を職務とする給与所得者が、使用者(大学当局)から支給を受ける費用に追加して、自己の負担で費用を支出したとしても(これも研究費であるとはいえるが)、元来、職務の遂行に要する費用を自己の負担で支出する必要は一般的にはないのであるから、それは給与所得者としての立場ではなく、それとは別の学術研究者(学者)としての立場に基づくものと考えられるが、このような出費は給与所得の必要経費とすることは困難である。学会関係費も右に述べたところと同様である。

(ホ) 原告主張の学生関係費

[69] これは、所得の処分であり、家事消費に属する。

(ヘ) 原告主張の交際費

[70] これは、個人的な社交のための出費、所得の処分とみるべきであり、仮に、職務遂行上有益な面があるとしても、特定の給与収入に対応する部分を区別することはできない。

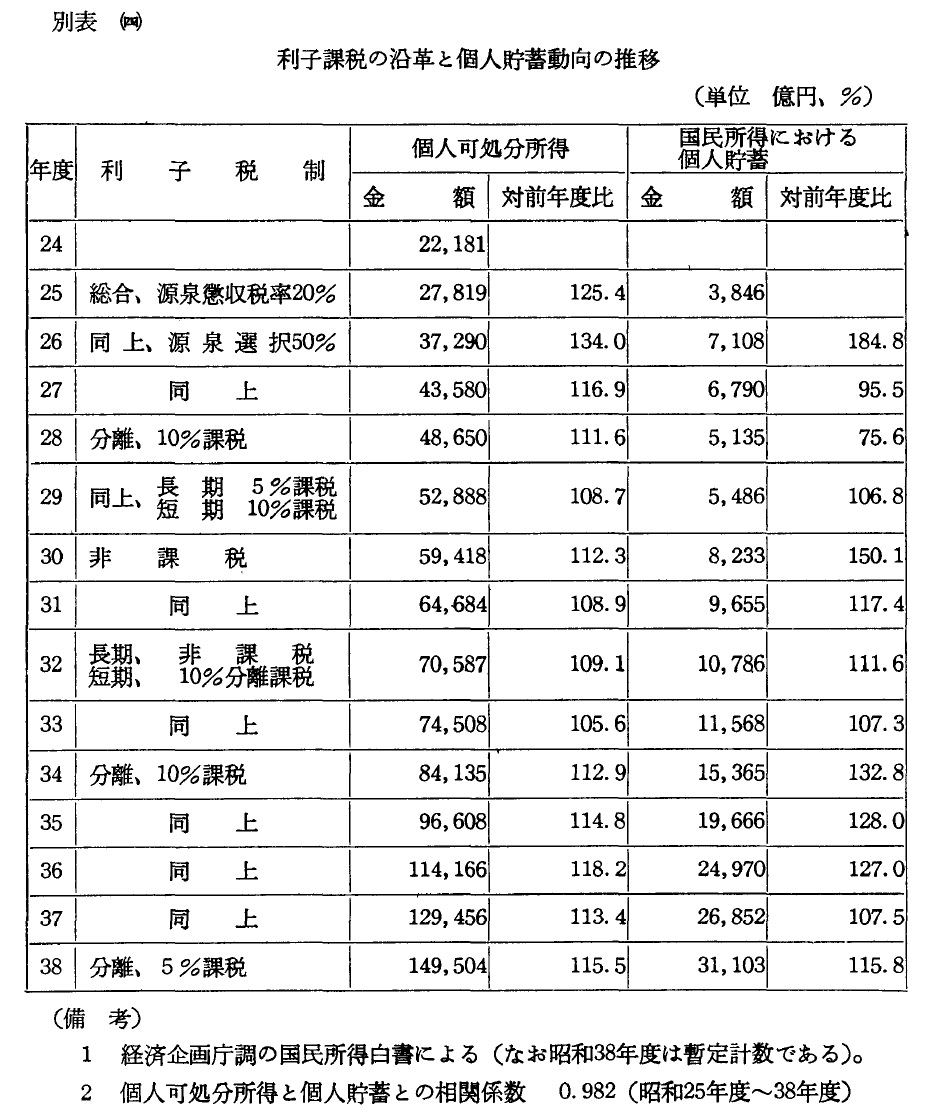

(三) 捕捉率

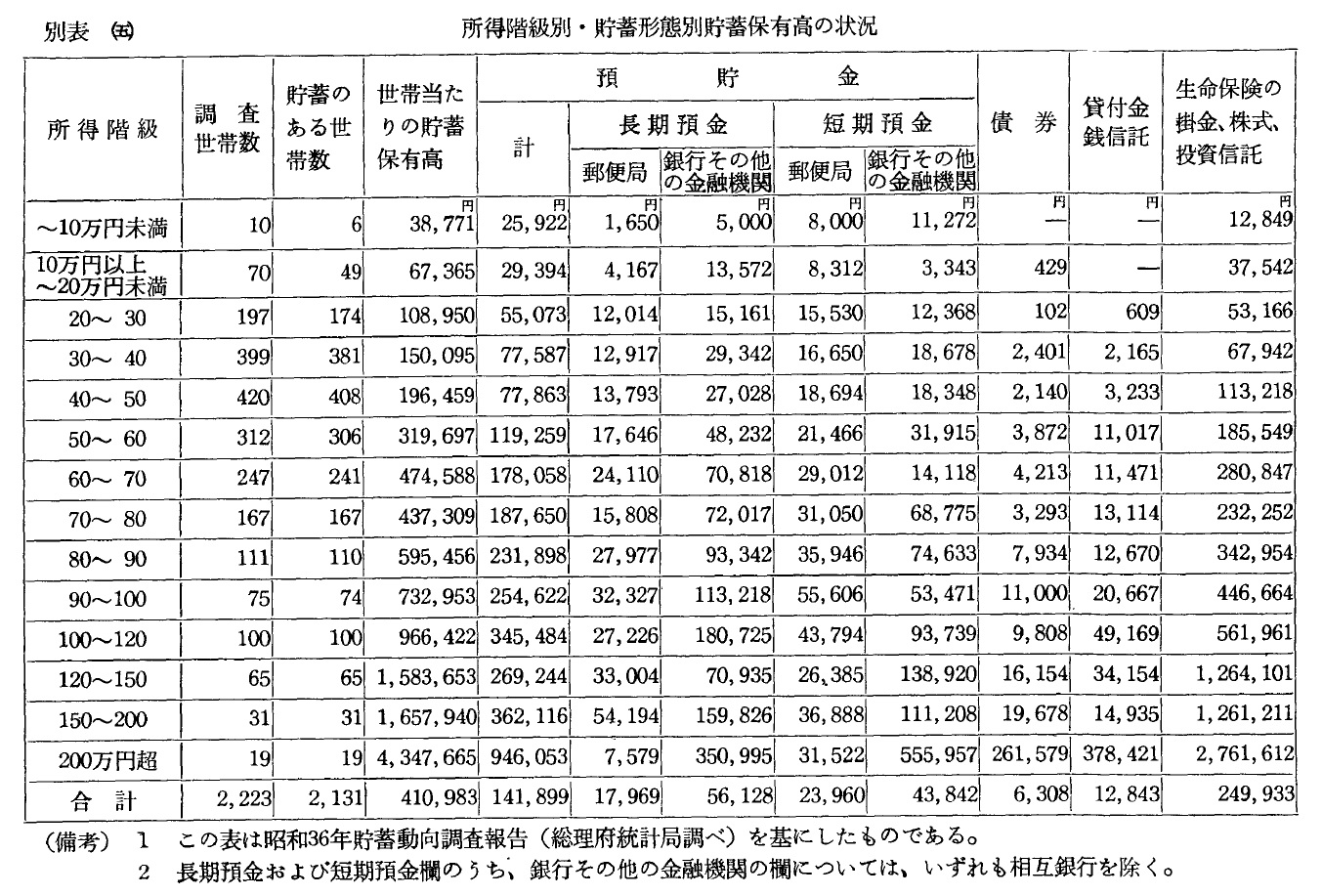

[71](1) 給与所得の捕捉率と事業所得、農業所得の捕捉率との間には、9対6対4、あるいは10対5対4ほどの割合による格差が存在するとの原告の主張は、現実のものではなく、単なる比喩か憶測にすぎない。現実の税務調査の運営は十分効率的におこなわれ、適正な課税の目的を達している。仮に捕捉されない所得が存するとしても、それは僅少であつて憲法との関連で問題となるような事象ではない。

[72](2) 前に述べたとおり、給与所得控除制度の趣旨の中には、給与所得の把握(捕捉)が他の所得に比べて相対的に容易であることに対する考慮というものが含まれている。けだし、給与所得がその性格上把握が比較的容易であることは否定し難いところであり、したがつて、立法上もこの点が考慮されていると考えられるのである。ただし、捕捉の難易という問題は実際の所得を正確に把握できないところから生ずるところ、捕捉の程度の差異は実際の所得を正確に把握しなければ測定できないため、具体的に捕捉の難易の程度がどのように把握され、実定法上どのように反映されているかを明らかにすることは不可能である。のみならず、捕捉の難易はそれが計数的に把握されうると否とにかかわらず、立法上どのようにこれを反映させるかは、一義的に定めることのできない性質のものであり、立法府の立法政策上の裁量に全面的に委ねられるべきものであり、立法府は計数的な把握ができなくても、政策的判断に基づいて、これを立法上反映させることはできるものと考える。

[73](3) さらに、所得の捕捉率の格差問題は、事実上の、行政執行上の問題であるにすぎなく、立法上の問題ではない。捕捉率に格差の存する現象が20年以上に亘り恒常化しているとの原告の主張は、単なる憶測の域を出ないと考えるが、仮に原告の主張するように捕捉率の格差が20年近くにわたり存在するとしても、それが徴税上、給与所得者以外の所得者に対しても、給与所得者と同様充分な徴税確保をすべしとの批判であるならそれなりに理解できなくはないが、かような社会的事実の存在だけをもつて、所得税法の給与所得に関する諸規定が違憲になるというのは論理の飛躍である。すなわち、給与所得以外の所得者の申告が完全になされれば捕捉率の不平等は発生する余地がなくなるが、それは税法の領域外の問題である。

[74](4) また、国は、税務の執行上においては、事業所得等の申告所得についても税法の規定どおり正しく納税義務が履行されるよう運用しているものであつて、過少申告を放任している訳のものではないから、所得税法の運用上の不平等も存せず、運用違憲の問題も生じない。

(四) 租税特別措置

[75](1) 給与所得以外の他の所得につき、租税特別措置が定められているからといつて、給与所得に対し、何の合理的理由もないのに、何らかの特別措置を講ずべきであるという論拠とすることはできず、いわんや、給与所得に対しかような特別措置を定めていないことの故をもつて所得税法の給与所得に関する諸規定が違憲となるものではない。

[76] 原告主張の租税特別措置ないし特例はいずれも、立法府の裁量的判断により、一定の社会政策ないし経済政策上の目的に基づいて設けられたものであり、その存廃も、社会経済事情の推移、政策効果の有効性の有無などを総合勘案して、立法府がその立法政策上の裁量的判断により決定すべきものである。そして、仮に、その政策目的が達成されたものとして、当該措置を廃止する場合でも、長年に亘つて実施されてきたものについては、一挙に廃止するとかえつて社会経済上ないし税務執行上、支障弊害を生じることがあるので、経過措置として慎重な配慮が必要とされる。

[77](2) 医師および歯科医師の受ける社会保険診療報酬についての経費率72%の特例の設けられた経緯はおおむね原告主張のとおりである。

[78] 医療事業は、国民の健康保持のために不可欠のものであつて、その業務は直接国民の生命の保全、心身の健康等公衆衛生に深い関係を有するものであり、その公共性は論をまたない。しかも、72%の経費控除は、薬品、衛生材料等の原価、器具、設備、建物等の減価償却費、雇入れた医師、看護婦等の人件費など一切の費用を含み、社会保険診療報酬についてはその報酬の請求事務費を特別に要するものであることを考えると、これを給与所得者と比較することは意味をなさず、その改正の是非は社会保険医療制度全般の総合的な検討とあいまつて判断すべきものである。

[79](3) 米穀の予約売渡代金に対する課税上の特例は、予約売渡制度を円滑に実施して早期出荷を優遇し、端境期における配給米確保の不安を解消する見地から、予約申込による売渡代金の一部(150キログラム、1石当たり平均1,400円)を非課税とするものであつたが、最近における米の需給状勢の変化に伴いその使命を終つたとみられるので、昭和44年産米穀からこの特例を廃止することを目途として、税負担の急変を避ける意味から、昭和43年産米穀に限り、従来の2分の1に相当する700円を非課税とする措置が経過的にとられた。

[80](4) 利子所得および証券投資信託の収益の分配にかかる配当所得に対する特例は、いずれも個人の貯蓄を奨励するとともに、大衆の投資意欲を促進して資本市場の育成を図るという見地から設けられたものである。そして、その成果を見極めながら、その存廃を検討することを目途としつつ、漸進的な措置として、昭和42年の改正において、同年7月から昭和45年3月までの間に支払われるこれらの所得については、税率が従来の10%から15%に引き上げられたところである。

[81](5) 少額配当についての支払調書の提出不要の特例は、単にその配当の支払者に対して支払調書の提出義務を免除するものであるにすぎず、株主に対してその受け取る配当所得の申告義務まで免除する訳のものではないから、支払調書の提出を不要として事実上その限りで免除をおこなつている旨の原告の主張は失当である。なお、この特例は、このような少額配当のすべてにまで支払調書の提出を義務づけるのは、徒らに配当の支払者に手数をかけることになるので、これを省略する趣旨で設けられているものである。

[82](一) 次に、原告は、所得税法上の給与所得者に対する課税の仕組み、すなわち、給与所得に関する法9条1項5号等の諸規定は、一括して憲法30条および84条に違反する旨を主張するけれども、原告主張の所得税法の諸規定はいずれも明確で、かつ、合理性を有しており、租税法律主義を定める憲法30条および84条に違反するものではない。

[83](二) 憲法30条および84条の趣旨とするところは、納税義務者、課税物件、課税標準、税率等の課税要件がすべて法律に基づいて定められなければならないと同時に、すべて法律に基づいて定めるところに委ねるということにあることなどは二において主張したとおりであり、原告主張の所得税法の諸規定は、まさに右憲法の趣旨により、立法府の裁量により、その裁量権の範囲内で、明確に定められており、かつ、合理的なものである。

[84] 給与所得控除制度の趣旨をなしている給与所得の必要経費の概算控除、担税力の乏しいことに対する考慮、捕捉が相対的に容易であることに対する考慮ということなどが法所定の給与所得控除額のうちに、それぞれどの位の部分を占めているかということは、計数上、数額的に明らかにすることはできないが、この点が具体的に明確でないからといつて、憲法30条および84条に違反するものではない。

[85] なお、原告の主張には、所得税法9条1項5号を除き、その他の条項についてはその違憲とする具体的事由の主張が全く欠けている。

[86] 世界人権宣言22条、27条1項およびユネスコ憲章前文は憲法98条2項に規定する確立された国際法規であるとはいえない。

[87] また、たとえ大学研究者に充分経済的待遇を受けさせることが望ましいことだとしても、そのことが直ちにその受ける給与所得や雑所得に対する非課税と結びつくものではないし、まして文化人に租税面上で特権的地位を与えなければ文化水準を維持することができないという考えが原告にあるとすれば、その考えの合理性こそ問題である。

[88] 被告の主張一の事実は認めるが、二ないし四の事実はいずれもこれを争う。

一、原告

1 甲第1ないし第3号証を提出。

2 証人青木茂、同名東孝二、同岡光夫、同大木正吾、同和田八束、同北野弘久、同前田実、同鎌田英二、同吉武尭右、同坂井秀夫(第1、2回。以下3名とも)、同八木千恵一、同大坂実、同松隈秀雄(第2回)の各証言および原告本人尋問の結果を援用

3 乙号各証の成立をいずれも認める。

二、被告

1 乙第1号証、第2・第3号証の各1ないし3、第4号証、第5・第6号証の各1・2、第7号証の1ないし5、第8・第9号証の各1・2、第10号証の1ないし5、第11号証の1ないし3、第12号証の1ないし8、第13号証の1ないし7、第14ないし第17号証の各1ないし4、第18号証の1ないし6、第19号証の1ないし7、第20号証の1ないし6、第21号証の1・2を提出。

2 証人黒石富久、同松隈秀雄(第1回)の各証言を援用。

3 甲第7・第8号証、第14号証、第20・第21号証の成立はいずれも不知、その余の甲号各証の成立をいずれも認める。

[1] 請求原因一、二の事実および被告の主張一記載の事実(本件課税処分の存在および原告が昭和39年中に給与収入170万7,090円、雑収入5万0,955円を得た事実)は、いずれも当事者間に争いがない。

[2] 原告は、本件課税処分を違法とする理由として、第一に、所得税法の給与所得に関する9条1項5号、11条の6、11条の7、11条の9、11条の10、12条、13条、38条および40条の諸規定の全体、換言すれば、所得税法の給与所得者に対する課税の仕組みそのものが、その他の所得に比べ、給与所得者に著しく不公平な所得税の負担を課しているので憲法14条1項に違反し、違憲無効の規定である旨を主張し、被告はこれを争うので、まずこの点につき、判断する。

[3] 思うに、租税は国家の営む諸活動の財政的基盤をなすものであつて、租税体系は国の財政需要の状況、社会・経済の構造、国民生活の状況、国民所得の分配の状況、その時代の社会・産業政策等の多数の不確定な要素を総合的に考量してはじめて樹立しうるものであり、したがつて、いかなる租税体系を組むかは、主として国民経済・財政政策の問題として、立法府の裁量的判断にまつほかはないというべきである。けだし、ある税制を定立しその内容を決定するに当つては、国民経済の実態についての正確な基礎資料が必要であり、具体的な租税法規が現実の国民経済の安定と成長にどのような役割を果し、また、どのような影響を及ぼすかを洞察するためには、これに関連する社会的、経済的諸条件についての適正な評価と判断とが不可欠であるところ、このような評価と判断の機能は、まさに立法府の使命とするところであり、立法府こそがその機能を果す適格を具えた国家機関というべきであるからである。したがつて、具体的な租税法規の定立については立法府の合目的、立法政策的な裁量に委ねるほかなく、裁判所はその裁量的判断を尊重するのを建前とするが、租税法規といえども憲法を頂点とする法秩序体系の一環をなすものであるから、それは憲法の予定する諸原則に背反するものであつてはならないこと、勿論である。それゆえ、裁判所は当該租税法規のもたらす不均衡が法の下の平等という基本的理念の下において制度上許容されるべき合理的限界をはるかに超え、国民の正義衡平の観念に反する等立法府がその裁量権を逸脱し、当該租税法規が著しく不合理であることの明白である場合に限つてこれを違憲として、その効力を否定することができるが、右の程度に至らない場合に存することあるべき不均衡は憲法上許容されるものというべく、政治的問題としてその当不当が問題となることがあつても、直ちに違憲無効の問題を生ずることはないと解するのが相当である。

[4] 以下、この見地より、順次検討する。

[5] まず、給与所得金額の算定方法に関し、法9条1項5号の規定する給与所得控除制度の合理的根拠の有無につき、検討する。

[6](一)(1) 所得税法は、各種所得の所得金額の算定方法を次のとおり規定している。すなわち、法9条1項は、まず、課税対象である所得をば、利子所得(1号)、配当所得(2号)、不動産所得(3号)、事業所得(4号)、給与所得(5号)、退職所得(6号)、山林所得(7号)、譲渡所得(8号)、一時所得(9号)および雑所得(10号)の10種類に分類したうえ、所得税の課税標準を構成するところの右10種類の所得の所得金額の算定方法をすべて一律に同じに規定せず、給与所得(および退職所得)を除いた、事業所得等のその他の所得については、原則として、その年中の収入金額からそれを得るために要した必要経費を控除した金額をもつて、その所得金額とする旨を規定している(ただし、利子所得には必要経費が存しないので、収入金額をもつてその所得金額とされている。)のに対し、給与所得については、その年中の収入金額から、該金額の多寡に応じ、左記金額を控除した金額をもつてその所得金額とする旨を規定している(昭和39年法律第20号による改正法附則3条参照)。

イ 収入金額が41万7,500円以下である場合 1万7,500円と当該収入金額から1万7,500円を控除した金額の10分の2に相当する金額との合計額

ロ 収入金額が41万7,500円をこえ71万7,500円以下である場合 9万7,500円と当該収入金額から41万7,500円を控除した金額の10分の1に相当する金額との合計額

ハ 収入金額が71万7,500円をこえ81万7,500円以下である場合 12万7,500円と当該収入金額から71万7,500円を控除した金額の10分の0.75に相当する金額との合計額

ニ 収入金額が81万7,500円をこえる場合 13万5,000円

[7](2) すなわち、所得税法は、給与所得金額の算定方法について、事業所得等のその他の所得と異なり、収入金額からそれを得るために要した必要経費の実額を控除する制度(実額控除制度)ではなく、収入金額から、その多寡に応じ4段階に分けられた法定の一定額(給与所得控除額)を控除して、一般的に所得金額を算定するという制度(給与所得控除制度)を採つているものである。そして、この給与所得控除制度の下では、給与所得者は個別的な証明をなさずして、収入金額からその多寡に応じ法定された給与所得控除額の控除を認められる反面、収入金額を得るために実際に要した必要経費額が、仮に法定の給与所得控除額を超過した場合にも、その実額(ないし超過分)を個別的に控除する途は認められていないものである。

[8](二) そこで、右給与所得控除制度の趣旨ないし内容について考察する。

[9] いずれも成立に争いのない甲第10ないし12号証、乙第17号証の1ないし3、第20号証の1ないし4・6、証人松隈秀雄の証言(第1、2回)を総合すると、次の事実を認めることができ、この認定を覆すに足りる証拠はない。

[10]1 まず、給与所得控除制度の歴史的沿革は、概要、次のとおりである。

[11](1) わが国の税制上所得税が初めて登場したのは明治20年で、当時、すでに事業所得については収入金額から必要経費を控除することが認められていたのに対し、給与所得については俸給額(収入金額)がそのまま課税対象になるものとされていたものであり、これは当時、給与所得については必要経費というものは存在しないと一般に考えられていたことによるものであつた。

[12] そして、ようやく大正2年に至り、給与所得控除制度が創設され、当初は限度なしに10%の控除が認められた(なお、当時は勤労控除と称していたもので、給与所得控除と称するようになつたのは戦後シヤウプ勧告以後である。)。給与所得控除制度が創設された理由は、給与所得は、勤労者が死亡したり、疾病したりすると直ちに収入が途絶えてしまい有期的で不安定であるので、資産所得である利子、配当所得や、資産と勤労の協同所得である事業所得に比べて担税力が弱いと考えられたことがほぼ唯一の理由であつた。

[13](2) 次いで、昭和15年に分類所得税制度が採用され、分類所得税と総合所得税の2本建てになつたが、その際、甲種の勤労所得たる給与所得は、事業所得(500円)より多い720円の基礎控除が認められるとともに、税率も他の所得(甲種の事業所得たる商工業所得は8.5%)より低い6%の税率と定められたが、これも給与所得の担税力が、資産所得や事業所得に比べて弱いと考えられたことが、ほとんど唯一の理由であつた。

[14](3) 次いで、昭和22年に、再び現在あるような総合所得税だけの建前に復帰し、給与所得についてのみ6,000円を限度に20%までの給与所得控除が認められた。

[15] このようにして、給与所得の担税力が資産所得や事業所得に比べて弱いのを調整するための立法上の考慮は、わが国の所得税の歴史上、大正2年の給与所得控除制度の創設以来、一貫して重要視されてきたものであつたといえる。

[16](4) そして、昭和24年、戦後の日本の税制に画期的な大改革を勧告したシヤウプ使節団は、その報告書において、当時の給与所得控除制度の趣旨には、[1]個人の勤労年数の消耗に対する一種の減価償却を承認する、[2]給与所得をうるために個人的努力および余暇の犠牲が伴うことを承認する、[3]しばしば通常の生計費との区別がほとんどできないため、行政上の理由から特定の控除項目として認めることができないところの勤労により生じた追加的経費を概算的に控除する、[4]給与所得の査定が他の所得に比べてより正確であるためこれを相殺する、という4つの内容が含まれていることを指摘した(これは公知の事実である。)。ここにおいて、従来、給与所得控除制度の趣旨は、給与所得の担税力の弱いのを考慮するということがほとんど唯一の内容であると考えられていたのに対し、そのほか、給与所得の必要経費を概算的に控除するということ、および給与所得の把握(捕捉)がその他の所得に比べてより正確であるのでこれを考慮するという内容も含むものであるということが指摘されたのであつた。

[17](5) その後、昭和36年の所得税法の改正により、給与所得控除の方法として、従来からの定率控除制度に加えて、新たに定額控除制度が採用され、当初は1万円の定額控除が認められ、この定額控除は、昭和39年の改正(同年4月1日から施行)により2万円に増額され、その残額について、42万円まで20%、82万円まで10%、限度14万円に改められたものであるが、同改正は昭和39年4月1日から施行のため、本件で係争中の昭和39年度の給与所得については、附則3条により、昭和40年度分以後のいわゆる平年分の引上額の4分の3の引上げとされ、前記(一)(1)のとおりの数額になつているものである。そして、この定額控除制度は、当時、給与所得控除制度の趣旨のうちに含まれていると考えられていた必要経費の概算控除という内容のうち、固定経費的な部分の存在するのに着目し、これを控除するという観点から設けられたものであつた。

[18]2 給与所得には、次のような特殊な性格ないし事情が存在するものと認められる。

[19](1) まず、給与所得の意義であるが、法9条1項5号によると、給与所得とは「俸給、給料、歳費、年金、恩給及び賞与並びにこれらの性質を有する給与」であるとされている。所得税法の右規定によれば、要するに、給与所得とは、使用者との間の雇傭契約に基づいて、非独立的に提供する労務の対価として使用者から受ける金銭的給付をいうものと解することができる。

[20](2) 右のとおり、給与所得者は使用者との間の従属的な雇傭契約に基づいて労務を提供するものであるが、給与所得はその労務提供の対価として使用者から受ける反対給付であつて、あたかも雨水の如く、何らの給付もなくして天から降つてくる訳のものではないので、理論上、給与所得者にもその給与収入を得るために必要な経費というものが存在することを認めることができる(給与所得の必要経費の意義等については後に説示する。)。しかして、所得税は収入金額ではなく、それから必要経費を控除した純所得を基礎にして課せられることが、その本質に即した基本的要請であるというべきであるから、給与所得についても、それが課税に際しては収入金額から必要経費を控除することが法律上認められて然るべきものである。そうすると、給与所得控除制度は、まず、給与所得の必要経費を控除するという内容を有するものと認めることができる。

[21] なお、右の必要経費の控除は、後記のとおり、給与所得控除制度の趣旨には、必要経費の控除という内容のほか、給与所得の担税力の弱さを調整するための考慮という内容なども含まれていると認められ、また、前叙のとおり、給与所得控除額は4段階に分けられて上限、下限を法定されているので、概算的な控除と認められる。

[22] また、法所定の給与所得控除額は前叙のとおり、収入金額の多寡に応じ、4段階に分かれて、逓増しているが、これはおもに、給与所得の必要経費が収入金額の増加に応じて一般的に増加すると考えられることを反映しているものと認められる。すなわち、給与所得の必要経費は、給与収入を得るために必要な経費であるから、収入金額が増加すれば、一般的には、それに応じ該給与収入を得るために必要な経費もまた増加すると考えられる(ただし、必ずしも正比例的に増加するとは断定できぬ。)のに対し、後記認定のとおり、給与所得の担税力は、これとは逆に、収入金額の増加に応じてむしろ一般的に強くなり、したがつて担税力を考慮する必要性は乏しくなるものと認められ、また、給与所得とその他の申告所得との間の捕捉率の格差および金利上の差は給与収入の多寡に応じて、それほど著しく差異があるものとは認め難いからである。

[23](3) 次に、給与所得は、専ら個人の勤労によつて稼得されるところの勤労所得であつて、本人が死亡や病気等をした場合には直ちに収入が途絶えたり、減少したりして、いわば継続性がなく不安定な性格のものであるのに対し、利子、配当所得や事業所得は、専ら資産から生じたり、または、資産と勤労の協同によつて生じるものであつて、資産の所得者または企業主が死亡や病気等をした場合でも、遺族が引継いだり、家族が代つてすることが一般に可能な性格のものである。そのため、給与所得は、利子、配当所得の資産所得や事業所得に比べて、一般的に担税力が弱いものと認められる。したがつて、この給与所得の担税力の弱さを立法上考慮するのが相当であると考えられるが、所得税法上、給与所得控除制度を除いては、特に、給与所得の担税力の弱さを考慮していると認められる制度は存在していないので、結局、同制度は給与所得の担税力の弱さを考慮するという内容も含んでいるものと認められる。

[24] なお、給与所得の担税力それ自体、あるいは給与所得と利子、配当所得、事業所得との間における担税力の相違の程度を計数をもつて一義的、かつ、正確に把握することはほとんど不可能に近い事柄であるので(本件においても、一義的に把握するに足りる実証的な資料は存しない。)、給与所得の担税力の弱さを立法上考慮するとしても、いわば概算的に考慮するしか方法がない訳であり、したがつて、給与所得控除制度の趣旨の中にも概算的に織り込まれているものと認められる。また、給与所得の担税力は、給与所得金額の多寡にかかわらず一定不変というものではなく、その多寡により強弱の程度を異にし、所得金額の多いほど担税力も次第に強くなり、これに従い、給与所得の担税力の弱さを考慮する必要性は逓減する性質のものと認められる。

[25] さらに、給与所得の担税力の弱さが、該所得の稼得が、主に、財産によつてではなく、個人の勤労によつてなされるという所得の勤労的性質にある以上は給与所得のみならず、農業所得や零細ないし小規模営業者の事業所得も、給与所得と同様、一般にその担税力は弱いものと推認されるのであるが、これらの所得について、特にその担税力の弱いことを考慮した制度は所得税法上設けられていない。

[26](4) 詳細は後に検討するとおりであるが、給与所得とその他の事業所得等の申告納税にかかる所得との間には、その捕捉率(所得税法上客観的に存する所得に対する税務当局により現実に把握(捕捉)された所得の比率)について、必ずしも俄かに僅少にすぎないとは即断し難い。ある程度の格差が存在しているものと認められる。したがつて、立法上も、この給与所得と申告所得との間に存在する捕捉率の格差に基づいて生じる課税上の不利益を調整するための考慮を払うのが相当であると考えられるところ、給与所得控除制度以外には、特にこの捕捉率の格差を考慮していると認められる制度は所得税法上設けられていないので、同制度には給与所得の捕捉率が高く、その他の申告所得の捕捉率との間にある程度の格差が存在していることを考慮するという内容も含まれているものと認められる。

[27] しかしながら、給与所得と申告所得との間の捕捉率にある程度の格差が存在するとしても、それを計数をもつて、一義的、かつ明確に把握することは事柄の性質上不可能であるから、この捕捉率の格差に対する考慮も同様、概算的に織り込まれているものと認められる。

[28](5) 所得税の徴収・納付の方法として、給与所得については、給与所得の支払者がその支払をなす際に、所定の税率を適用して計算した所得税を徴収してこれを所得者に代つて政府に納付するという源泉徴収制度が実施されており(法38条)、そのため給与所得者は、1年度分の所得税を、毎年1月から12月までの12回(年2回の賞与を含めると14回)に分けて、毎月所得税を納付しているのに対し、その他の事業所得者等については、所得および税額を所得者自身が計算して納付する申告納税制度が実施されていて(法第3、第4章)、そのため事業所得者等は1年度分の所得税を、毎年、その年の7月1日から同月31日までの第1期と11月1日から同月30日までの第2期とに予定納税基準額の各3分の1の予定納税をし、次いで翌年2月16日から3月15日までの間に確定申告をなし終えるものであり(法21条、26条)、そのため、給与所得者は、制度上、結果的に、事業所得者等に比べて平均約5ケ月程度所得税を早期に納付していることになつている。したがつて、この間の金利上の差額を立法上考慮するのが相当であると認められるところ、給与所得控除制度以外には、特にこの給与所得者の被ることあるべき金利上の損失を考慮している制度は所得税法上設けられていないので、同制度は、この給与所得者の被ることあるべき金利上の損失を考慮するという内容も含んでいるものと認められる。

[29] なお、年収200万円、夫婦子2人の給与所得者(ただし、昭和44年度を基準とする。)が被ることあるべき金利上の損失は、早期納付することになる税額を年利3.6%(通常郵便貯金々利)で運用するものとして計算すると、事業所得者に比べて、税額に対し1.1%(1,466円)であり、その金額はかなり僅少であると認められる。

[30]3 総理府の付属機関として設置されている税制調査会は、内閣総理大臣の諮問に応じて租税制度に関する基本的事項を調査審議することを目的とするものであり(総理府設置法15条)、その答申の90%以上は政府によつて実行されてきた実績を有し、極めて権威のある租税制度に関する審議機関であるが、同調査会では給与所得控除制度の趣旨を、従来の答申において、(a)勤務に伴う必要な経費を概算的に控除すること、(b)給与所得は本人の死亡等の場合には直ちに途絶えるが、資産所得および事業所得は、資産の所得者または企業主が死亡しても遺族等が引き継ぐことのできる性格のものであり、これらの所得に比べて給与所得は特に担税力に乏しいから、これを調整すること、(c)給与所得については源泉徴収が行われ、他の所得に比べてより正確に把握され易いから、これを相殺するためのいわば把握控除であること、および、(d)給与所得については源泉徴収が行われる結果、申告納税の場合に比べ平均約5ケ月程度早期に納税することになつているのでこの間の金利を調整することという4つの内容を総合したものと説明してきている。

[31] 以上の事実が認められる。右認定の事実によれば、左の事実を認めることができる。

[32]〔1〕 まず給与所得控除制度の趣旨は、次の4つの内容、すなわち、

(a) 給与所得には、その給与収入を得るために必要な経費というものが存在するのでその必要経費を概算的に控除する(必要経費の概算控除)、

(b) 給与所得は、利子、配当所得および事業所得等に比べて、一般的に、担税力に乏しいのでこれを概算的に調整する(担税力の調整)、

(c) 給与所得の捕捉率とその他の申告所得の捕捉率との間にはある程度の格差が存在するので、これを概算的に調整する(捕捉率の格差の調整)、

(d) 給与所得は、その他の申告所得に比べて平均約5ケ月程度早期に所得税を納付しているので、この間の金利差を概算的に調整する(金利調整)、

という4つの内容を含み、これらが総合されてその趣旨をなしているものと認められる。

[33]〔2〕 そして、右のとおり、給与所得控除制度の趣旨には、給与所得の必要経費の概算控除という内容が含まれているものと認められるが、同制度の趣旨には、そのほか、給与所得の担税力の概算的調整、捕捉率の格差の概算的調整および金利差の概算的調整という3つの内容も含まれており、以上の4つの内容が総合して給与所得控除制度を形つくつているため、必要経費の概算控除分が給与所得控除制度の中にどのようにして織り込まれ、給与所得控除額のうちのいかほどの割合(ないし金額)を占めているのかは必ずしも明確に画定されていない。しかしながら、所得税の課税は、収入金額ではなく、それから必要経費を控除した純所得を基礎にしてなされることが所得税の本質的要請であるので、所得税法上、給与所得についてもこの点は最大限の考慮が払われているものと考えられる(なお、給与所得控除額が収入金額の増加に伴い4段階で逓増しているのは、主に、給与収入の増加に応じて必要経費も一般的に増加すると考えられるのを反映してと認められることは前叙のとおりである。)のに対し、給与所得の担税力が利子、配当所得や事業所得等に比べて一般的に弱いというもののその計数的格差は不分明であり、しかも、給与所得の担税力の弱さに対する考慮はわが国の給与所得控除制度の沿革上は重要な意義を占めてきたものであつたが、これはあくまで沿革的事実にすぎなく、かえつて、給与所得の担税力の弱さの主因が前叙のとおり給与所得の勤労的性質ないし非継続性にあるとすれば、農業所得や零細小規模の事業所得についてもほぼ同様の事情を窮知できるのにこれらの所得の担税力の弱さを考慮している制度は所得税法上格別存在していないことなどを照らし考えると、一般的には、給与所得の担税力の弱さを立法上考慮するのは極めて適切であるとしても、給与所得控除制度の中に織り込まれている給与所得の担税力の調整分を余りに重要視するのは必ずしも相当ではないと考えられ、また、給与所得と他の申告所得との間の捕捉率に格差が存在するとしても、その具体的、計数的度合は不分明であるばかりでなく、所得の捕捉率の問題は、後にも述べるとおり、本来単なる税務行政執行上の事実上の問題にすぎないと考えられるので、これまた所得税法上、この所得の捕捉率の格差の存在を考慮するのが適切であるとしても、給与所得控除制度の中に織り込まれている捕捉率の格差の調整分を余りに重要視するのは必ずしも相当ではないと考えられ、さらに、給与所得者が源泉徴収納税により被ることのあるべき金利上の損失は、前叙のとおり、かなり僅少な額にとどまると認められるので、結局、給与所得控除制度の趣旨の中において、給与所得の必要経費の概算控除分はその主要な地位ないし部分を占めているものと認めるのが相当である。

[34](三) 次に、原告の主張する各費用が必要経費を構成するか否か、また、その総計額は法所定の給与所得控除額(厳密には、該金額から給与所得控除制度の趣旨を構成する他の内容、つまり担税力の調整分、捕捉率の格差の調整分および金利調整分を差引いた残額の部分)を超過するか否かについて、考察する。

[35]1 まず、給与所得の必要経費の意義は、次のとおりに解するのが相当である。すなわち、

[36](1) 法10条2項は事業所得等の必要経費について、「仕入品の原価……その他の経費で当該総収入金額を得るために必要なものとする。但し、家事上の経費、これに関連する経費で命令で定めるもの……は除く。」旨を規定しているが、給与所得の必要経費の意義も、他の所得との権衡上、基本的には右に則つて解するのが相当である。しかし、法の右規定は、必要経費の考え方について、会計学上のいわゆる費用収益対応の原則に立脚しているものであるところ、同原則は、昭和41年の所得税法の改正前においても、法人税との関係上相当程度くずされて実施されていたのが現実の姿であつたことは一般に周知の事実である(昭和41年の改正による現行法37条1項は、必要経費の意義を「売上原価その他当該収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用の額」と規定し、同原則のほかに、いわゆる期間対応の原則を採り入れている。)ことに注意すべきであり、また、ある具体的な費用の支出が必要経費を構成するか否かの判定に当たつては、当該所得者の置かれている現実的、かつ、標準的な社会的生活条件ないし該所得の発生環境の実態に即し、社会通念に照らして判断すべきものである。しかして、原告の如き給与所得者の置かれている現実的、かつ、標準的な社会的生活条件ないし所得の発生環境(具体的内容は後に認定するとおり)によれば、勤務(ないし職務)のために、またはこれについて生じた費用と観念できるものは、結局、法10条2項にいう、給与収入を得るために必要な経費と認めることができる。

[37](2) さらに、一方において、収入を得るために必要な費用と認められるが、それと同時に、所得の処分たる家事上の費用とも関連性を有すると認められる。いわゆる家事関連費については、その費用の主たる部分が収入を得るために必要であり、かつ、その必要である部分を明りように区分できる場合に限つて、当該部分に相当する費用を必要経費と認めることができる(旧所得税法施行規則10条の25参照。なお、所得税法施行令96条1号参照)。そして、右の主たる部分が収入を得るために必要であるかどうかは、収入を得るのに必要な部分が当該家事関連費全体の50%をこえるかどうかにより判定し(ただし、その部分が50%以下のものであつても、当該部分の金額が収入を得るために必要であることが明らかであり、かつ、その部分の金額が明りように区分できる場合には、これを必要経費と認めることができる。旧所得税基本通達263参照。なお、現行所得税基本通達45-2参照)、また、明りように区分できる場合とは、例えば、家屋の一部を区画してその部分を専ら事業の用に供し、または、年のうち或る期間を限つて事業のために専用する場合等当該部分の金額を明りように区分計算できる場合をいうものと解するが相当である(旧所得税基本通達264参照)。けだし、家事関連費について、その中に収入を得るために必要な費用と観念しうる部分があるからといつて、その全体を直ちに必要経費と認めるのは行き過ぎであるし、逆に、所得の処分(家事消費)の部分が含まれているからといつて、収入を得るために必要な費用の部分が、他の部分と混合せず、明りように区分できる場合にも、該部分の必要経費性を否定するのは所得税課税の本旨に悖るからである。

[38]2 原告主張の各費用が必要経費を構成するか否かについては、次のとおりに解される。

(1) 被服費、クリーニング代、散髪代について

[39] 思うに、被服はひとり給与所得者に限らず、誰もが必要とし、その種類、品質、数量等は個人の趣味嗜好によつてかなりの差異があり、耐用年数についてもかなりの個人差が存するものであるから、被服費は、一般的には、個人的な家事消費たる家事費に属すると解するのが相当である。しかし、例えば、警察職員における制服のように、使用者から着用を命ぜられ、かつ、職務遂行上以外では着用できないようなものについては、その被服費の支出は、勤務のために必要なものとして、給与所得の必要経費を構成するものと解すべきである(右の例における制服の現物給与は非課税とされている。旧所得税基本通達210の10参照)し、かような特殊な職業に従事する者ではないその他の一般の給与所得者についても、専ら、または、主に家庭において着用するのではなく、これを除き、その地位、職種に応じ、勤務(ないし職務)上一定の種類、品質、数量以上の被服を必要とする場合には、その被服費の支出は勤務についても関連するものとして、家事費ではなく、家事関連費であると解するのが相当である。原告の主張も、その背広等の支出が家事関連費に一応属することを前提にしているものと解することができる。しかして、原告の主張する背広等の被服費の支出も、勤務上必要とした部分を、他の部分と明りように区分することができるときは、当該部分の支出は必要経費になると認める余地がある。

[40] しかしながら、本件においては、原告がその主張する被服費を支出したとの事実を認めるに足りる証拠がないので、これ以上判断するに及ばない。

[41] クリーニング代については以上述べたところとほぼ同様のことがいえる。散髪代は、一般に家事費と認めるのが相当である。しかし、いずれについても、原告がその主張する代金および料金を支出したとの事実を認めるに足りる証拠はない。

(2) 通勤費について

[42] 思うに、給与所得者が使用者に対し労務を提供するため、住居から勤務先にまで通勤するに要する通勤費は、勤務のために必要な費用であるという性格を有することは明らかである。しかし、現今は住宅事情が非常にひつぱくしているとはいえ、なお、一般的には、住居の選択には、個人的な消費生活に関連する面の存在することも否定し難い。したがつて、通勤費は無制限に必要経費を構成するものではなく、社会通念に照らし、わが国における今日の社会的諸条件上通常必要と認められる範囲を限度として必要経費になるものと認めるのが相当である。そして、ある大学の専任教授が非常勤講師として他大学に通う場合におけるその通勤費は、以上述べたところと多少趣旨を異にし、この場合の通勤費は住居の選択と直接の関係を有しないから、その実費は必要経費になるものと解するのが相当である。

[43] しかしながら、本件においては、原告が大阪学院大学および天理大学の非常勤講師であることは、弁論の全趣旨によりこれを認めることができるが、その主張する電車、タクシー代を支出したとの事実を認めるに足りる証拠はない。

(3) 研究費、学会費、学会出張費について

[44] 思うに、個人的な趣味や教養等のためのものではなく、当該給与所得者の地位、職種により、勤務(ないし職務)上必要もしくは有益な知識ないし技術を取得、維持または発展させるために必要な研究費については、勤務(ないし職務)のために、または、勤務(ないし職務)について生じた費用という面の存在することを肯定できる。そして、また、証人岡光夫、同北野弘久の各証言および原告本人尋問の結果によれば、大学教授の職務は単に既得の知識を学生に教授するものではなく、自己の専門研究活動にいそしんで初めてよく学問ならびに教育水準を維持、発展させ、その職責を全うすることのできる性質のものであり、したがつて、学生に対する教授活動と自己の研究活動とは不即不離の如き関係にあること、ならびに、学会は一般に大学教授として加入を強制される性質のものではなく、任意加入制であるが、専門を同じくする高度の研究者の集団として、大学教授にとつては自己の専門分野の学会に加入することは、その学問水準を維持発展させるため一般に必要不可欠であるとの事実を認めることができ、右認定の事実によれば、給与所得者である大学教授は教授者であると同時に学術研究者であると認めることができ、したがつて、原告主張の書籍代、コピー代等の支出は、個人的な趣味や教養等のための部分と明りように区分できるときは、当該部分の支出は職務上必要なものとして必要経費を構成すると認める余地があり、また、学会費および学会出張費も原告の職務上一般に必要なものとして必要経費を構成すると認める余地がある。

[45] しかしながら、本件においては、原告がその主張する書籍代等を支出し、学会に加入して会費を支払い出張をしたとの事実を認めるに足りる証拠はない。

(4) 学生関係費、交際費について

[46] 原告が同志社大学の教授であることは当事者間に争いがなく、また、原告が同大学の重量挙部の顧問をしている事実は原告本人尋問の結果により認めることができるが、原告が、その主張する学生関係費および交際費を支出したとの事実を認めるに足りる証拠はない。

[47] 原告が必要経費と主張する各費用が必要経費を構成するものであるかについての判断は、以上のとおりであり、結局、本件においては、原告がその昭和39年中の給与収入170万7,090円を得るために実際に必要とした経費額が法所定の給与所得控除額(13万5,000円)を超過しているとの事実は認めることができないものである(給与所得控除額のうち、必要経費の概算控除分と目される、その主要な部分をも超過しているものとは認めることができない。)。

[48](四) 給与所得控除制度の合理的根拠の有無につき、検討する。

[49] 前顕第12号証、乙第17号証の1ないし3、第20号証の1ないし4、6、成立に争いのない乙第17号証の4、証人松隈秀雄(第1、2回)、同青木茂の各証言を総合すると、次の事実を認めることができ、この認定を覆すに足りる証拠はない。

[50](1) まず、給与所得の意義は前記(二)2(1)において判示したとおりに解される。これに対し、法9条1項4号によれば、事業所得とは「商業、工業、農業、水産業、医業、著述業その他の事業から生ずる所得(ただし、山林所得および事業用の固定資産の譲渡による所得を除く)」であるとされている。所得税法の右規定によれば、事業所得とは給与所得の意義に対比して述べると、委任契約その他これに類する原因に基づいて、事業所得者自身の責任と計算において、独立性を保有してなす労務に基づく成果の対価として受ける金銭的給付をいうものと解することができる。したがつて、給与所得と事業所得とは、前者においては専ら労務自体の提供が問題となり、しかも、その労務には独立性が保有されていないのに対し、後者においては、労務自体は問題とならず、その成果が問題となり、したがつてそれに必要な労務は所得者の責任と計算の下に自主的になされるものであるという点において、その法律的性格を著しく異にすると認められる。

[51](2) 給与所得についても、理論上、事業所得等のその他の所得と同様に、収入を得るために必要な費用たる必要経費の存在を肯認することができ、給与所得の必要経費の意義については、所得税法上の規定は存しないが、基本的には、事業所得等のその他の所得におけるのと同様に解すべきであることは、それぞれ前に判示したとおりである。

[52] しかしながら、給与所得者と事業所得者とでは、その置かれている所得の発生環境に著しい相違がある。すなわち、給与所得者の使用者との間の雇傭契約に基づく労務提供の対価として給与収入を受けるものであるため、収入金額は雇傭契約により概ね一定額に確定しており、しかも勤務(ないし職務)上特に必要な机、イス、文房具等の諸設備、用具、備品等は使用者において備付け、また、通勤費、出張転勤旅費その他勤務(ないし職務)上特に必要な宿舎、食料、制服等は現物または金銭で使用者が一般に支弁しているのがわが国の実情であり、そして、これらの給付のほとんどは法令、通達により非課税の取扱いになつているものである(職務上必要な旅行の旅費につき法6条3号、通勤手当(昭和39年当時は月額900円以下)、国家公務員の公邸無料宿舎の家賃相当額、専ら雇傭主の必要により居住する場合の寄宿舎等の家賃相当額、常時交替制の昼夜作業に従事する者等に提供される家屋の家賃相当額、船舶乗組員に支給する食事、たまたま残業または宿直をする者に支給する食事、警察職員等の職務上制服の着用を要する者に交付される制服等につき、旧所得税基本通達210および関連個別通達参照)ため、収入の増加と直接に結びつくような費用の存在を、一般には、容易に考え難い状況である。これに対し、事業所得者は、自己の責任と計算において、あるいは委任事務を処理し、あるいは物品を販売し、あるいは請負工事を完成させる等をなし、その対価として事業収入を得るものであるので、収入をあげるために原材料を仕入れ、人を雇入れ、販売促進活動等をする必要が明らかにあり、また、これらの費用の投下を増加すれば、一般的には、それに応じて収入もまた増加すると考えられるので、経費の投下と収入の稼得との間に直接的な結びつきを比較的容易に認めることができるという環境にある。

[53](3) また、給与所得者の場合には個人的な生計のための支出と勤務(ないし職務)のための支出とが同居していて、事業所得者の場合に比べると、一般に、必要経費と家事費ないし家事関連費との実際上の区別が著しく困難な状況である。例えば、被服費を例にとつていえば、被服は個人の趣味嗜好等によりその種類、品質、数量等を著しく異にし、勤務上のみならず、勤務外でも着用することが多いものであるため、いかなる基準をもつて勤務用と非勤務用とを区別するか、その客観的合理的な基準は容易に見い出し難く、その判定は著しく困難であり、そのため、一定割合(ないし一定数額)により概算的に控除せざるをえない場合が多いと認められる。これに対し、事業所得者の場合にも、企業(店)と家計(奥)とが完全に分離しているものとは、特に農業所得者や零細規模の事業所得者については、認めることはできないが、それでも、例えば、原材料の仕入費、人件費、販売促進費等のように収入との直接的な結びつきが強く、明らかに必要経費を構成するものが多く、給与所得者と比べると、必要経費と家事費および家事関連費との区別は一般的には比較的容易である。したがつて、事業所得者の場合には、必要経費を個別的に控除するとしても、給与所得者におけるほどの困難はないものと認められる。

[54](4) 後記認定のとおり、給与所得者の納税者数は現在1,800万人以上の非常な多人数であり(なお、昭和42年度は1,804万人、農業所得者を含めた事業所得者の同年度の納税者数は185万人である。)このような状況の下で、選択的実額控除制度を採用するとすれば、実額控除を求めるのはそのうち一部の者のみにすぎないとしても、該申告処理上の事務量の相当な増加は必至であり、したがつて、税務職員数の増加も不可避であり徴税費が現在以上に相当高くつくことになることは免れない。また、このように給与所得者の納税者数が非常に多く、しかも、前叙のとおり、給与所得においては必要経費と家事費および家事関連費との実際上の区別が著しく困難であることを考え合わせると、このような状況の下で選択的実額控除制度を採用するときには、税務行政執行上少なからず混乱が生ずることは、少なくとも制度の発足当初から当分の間は避け難いと認められる。

[55](5) また、現在のわが国の給与所得者には、各種の費用の支出を明確にし、その必要経費性を証明しうるように領収証その他の証書類を受領保存したり、家計簿等に記帳する慣行は、一般的には、未だ十分に成熟していない状態であると認められる。この点、事業所得者の場合には、企業管理や債権債務の管理上ある程度必然的に記帳をする必要性があるのと状況を異にする(後記のとおり、昭和42年当時における事業所得者の青色申告の普及割合は58.6%であるが、これは法定の帳簿書類を作成備付けている者を示す数字であつて、白色申告者でも何らかの帳簿を作成したり、原始伝票類を保存したりしているのが普通である。)。このような状況の下では、給与所得者に必要経費の選択的な実額控除制度を認めるとしても、証書類を整え、記帳をしている一部の者のみしか、実際上は実額控除をなすことができないのではないかという虞れが生じてくるのは避け難い。

[56](6) しかし、抽象的にみて必要経費の概算控除制度には、個別的な証明を要せずして、仮に実際の経費が法所定の額に満たなかつたとしても法定額の控除が認められるという給与所得者にとつて一般的に有利な側面と、仮に実際の経費額が法定額を上回つたとしても法定額を超過する分を控除することが認められないという給与所得者にとつて一般的に不利な側面とが存在すると考えられることは否定し難いところであり、そこで、給与所得者に概算控除の方法のほか、これと選択的に実額控除の方法を認めるときは右の不利な側面は払拭されることとなるが、今度は逆に、実額控除の方法しか認められていない事業所得者等との間に均衡を失する虞れが生じてくる(次記(7)認定のとおり、この点、選択的実額控除制度を採用している西ドイツにおける概算控除額が比較的僅少であることが注意される。)。このような意味では、現在の制度の下において、給与所得者と事業所得者とを全体として比較した場合、かなり均衡の保たれる仕組みになつていることが窺知できる。しかし、さらに、それでも、個々の給与所得者についてみれば、実際の経費額が法定額を上回るのに、その超過分の控除を認められない者のありうることは推測するにさほど困難はないところであり(昭和39年度の給与所得者の納税者数は1,718万人であり、そのうち、原告と同様に、給与所得控除限度額13万5,000円の適用を受けた年収81万7,500円をこえる者の数はその14.1%の242万人であり、給与所得控除制度には前叙のとおり必要経費の概算控除以外の内容を含んでいるとしても、右の限度額適用者のすべての者の実際の経費額が法定額以内に収まつているものとは容易に断言できない。)、したがつて、法所定の控除額を幾らに定めるかということが非常に重要な意義を持つてくるものであり、その額については、物価の上昇や生活水準の向上等の事情の変転に応じ、不断に改善していく必要が感ぜられるところである。そして、原告が本件課税処分において控除を認められた金額は、収入金額の7.9%に相当する13万5,000円であり(この点は当事者間に争いがない。)、決して多額なものであるとはいい難いが、その控除率を所得発生環境を異にする事業所得者の経費率と比較することには十分な意味を見い出すことはできず、また、本件において、原告が実際に必要とした経費額は13万5,000円(およびそのうち、主要な部分と目される額)を上回つているとの事実を認めることができないことは前記のとおりである。

[57](7) 主要諸外国における給与所得の必要経費の控除に関する制度の概要は、次のとおりである。すなわち、

[58] アメリカには、わが国の給与所得控除制度に相当する制度は存在しないが、旅費その他の必要経費は、事業所得等と同じく、その実額の控除が認められている。

[59] イギリス(ただし、昭和39年当時)では、事業所得を含めた勤労所得に対して、所得金額4,005ポンド(約400万円)まではその9分の2、4,005ポンドをこえ、9,994ポンド(約1千万円)まではその9分の1が控除されることになつている。

[60] 西ドイツには、わが国の給与所得控除制度に類する制度として、必要経費の概算控除、社会保険料等の特別支出の概算控除、特別被用者控除(源泉徴収による早期納税の金利上の損失を調整するもの)の3つがあり、必要経費の概算控除制度は、個別的な証明を要せずに必要経費を概算で(昭和40年当時、564マルク(5万0,760円))控除するとともに、納税者の証明により追加控除を認めるものであつて、西ドイツでは選択的な実額控除制度が採用されているものといえる。

[61] しかしながら、わが国と欧米では、一般的にいつて、欧米においてはわが国と異なり、納税思想・観念が非常に徹底しており、記帳の慣行もかなり高程度に成熟し、給与所得者の雇用条件ないし状態等においてもわが国とかなり著しい相違があつて、その置かれている経済的、社会的状況は必ずしも同様ではないと認められる。

[62] 以上の事実が認められる。右認定のわが国の給与所得者の置かれている所得発生環境ないし雇用状態の特殊性、給与所得の必要経費の区別の困難性、給与所得者の記帳の慣行の未成熟、選択的実額控除制度を採用した場合に予見される徴税費の上昇、税務行政上の混乱等の新たな弊害の発生の懸念等の現在のわが国の給与所得者をとりまく社会的、経済的諸事情を総合して考察するに、選択的実額控除制度が唯一の合理的な制度であつて、給与所得控除制度(給与所得の必要経費の概算控除制度)が合理的な根拠を欠く制度であるとは未だこれを認めることができず、他に給与所得控除制度(給与所得の必要経費の概算控除制度)が合理性を欠いているものであるとの事実はこれを認めるに足りる証拠がない。

[63] 次に、給与所得の捕捉率(所得税法上客観的に存する所得に対する税務当局により現実に把握(捕捉)された所得の比率)と事業所得および農業所得等の申告納税にかかる所得の捕捉率との間に、著しく、かつ、恒常的な格差が存在しているか否かにつき、検討する。

(一) 所得種類別の所得税負担の状況等

[64] 前顕甲第12号証、乙第19号証の1ないし3、いずれも成立に争いのない甲第16号証、乙第3号証の1ないし3、第4号証、第7号証の1ないし5、第10号証の1ないし5、第11号証の1ないし3、第16号証の1ないし4、第19号証の6・7、証人青木茂、同名東孝二の各証言を総合すると、次の事実を認めることができ、この認定を覆すに足りる証拠はない。

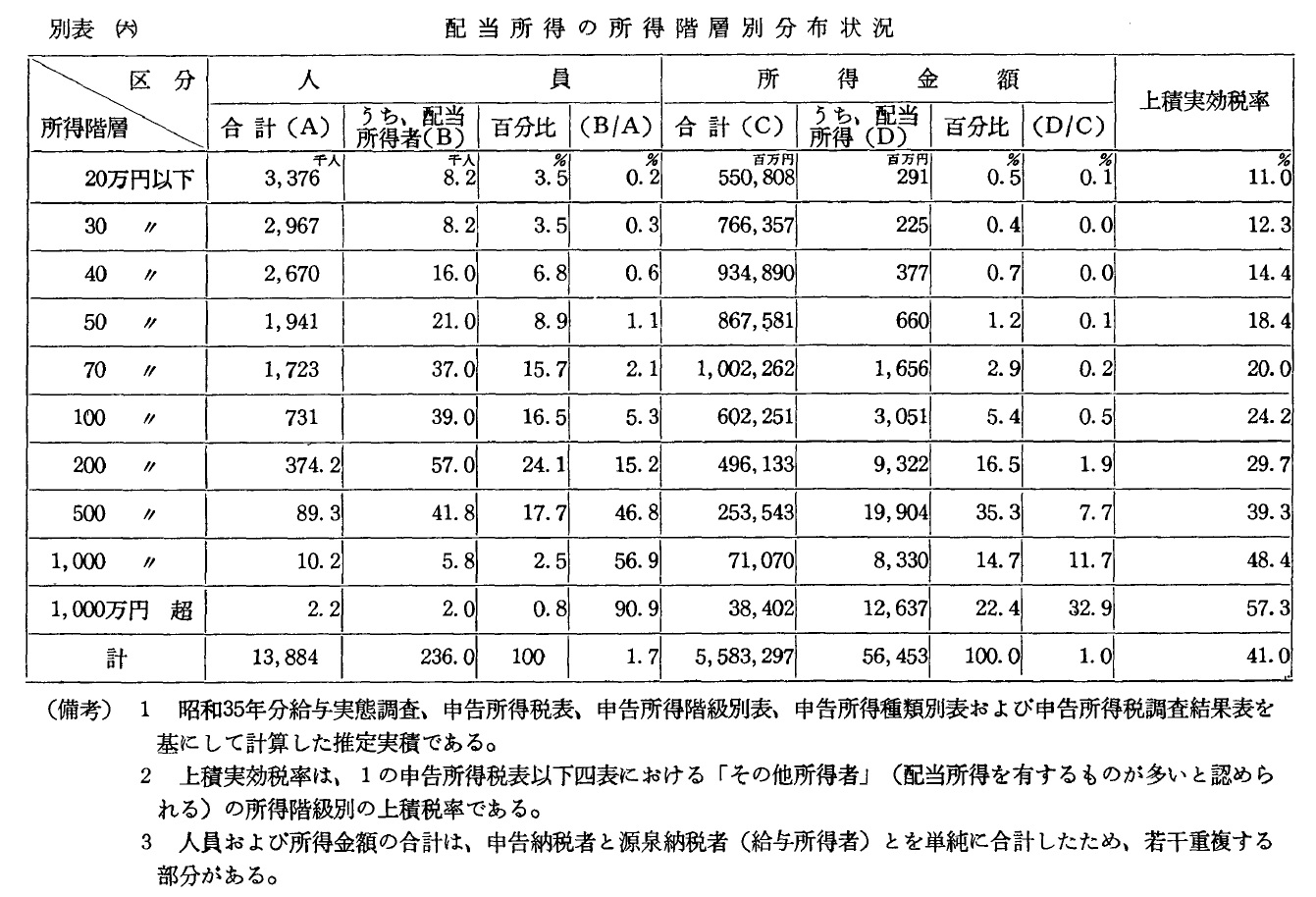

[65](1) まず、給与所得、事業所得および農業所得の所得種類別の所得者数、納税者数および後者の前者に対する割合(納税者割合)の推移の状況は別表(一)記載のとおりである。すなわち、これによれば、給与所得者の納税者数は、昭和25年には約990万人であつたが、その後著しい増加を続け昭和42年には昭和25年に比べて181.6%増の1,804万人(昭和39年は1,718万人)にも達しているのに対し、事業所得者の納税者数は昭和25年の198万人から昭和42年には22%減の155万人(昭和39年は130万人)に減少し、農業所得者の納税者数も昭和25年の184万人から昭和42年には僅かその16.3%の30万人(昭和39年は25万人)に激減しており、また、納税者割合については、各所得者とも昭和25年当時に比べると減少しているものの、給与所得者の昭和42年における納税者割合は59.8%(昭和39年は64.4%)で100人中59.8人が納税者であるという勘定になるのに対し、事業所得者の同年における納税者割合は27.1%(昭和39年は24.9%)、農業所得者の同年におけるそれは僅か9.4%(昭和39年は7.2%)にしかすぎず、給与所得者、事業所得者および農業所得者の三者間には、その納税者割合の数値上著しく大きな差(昭和42年における前記給与所得者の納税者割合を10とすれば、事業所得者は4.5、農業所得者は1.6の比率)が存在している。

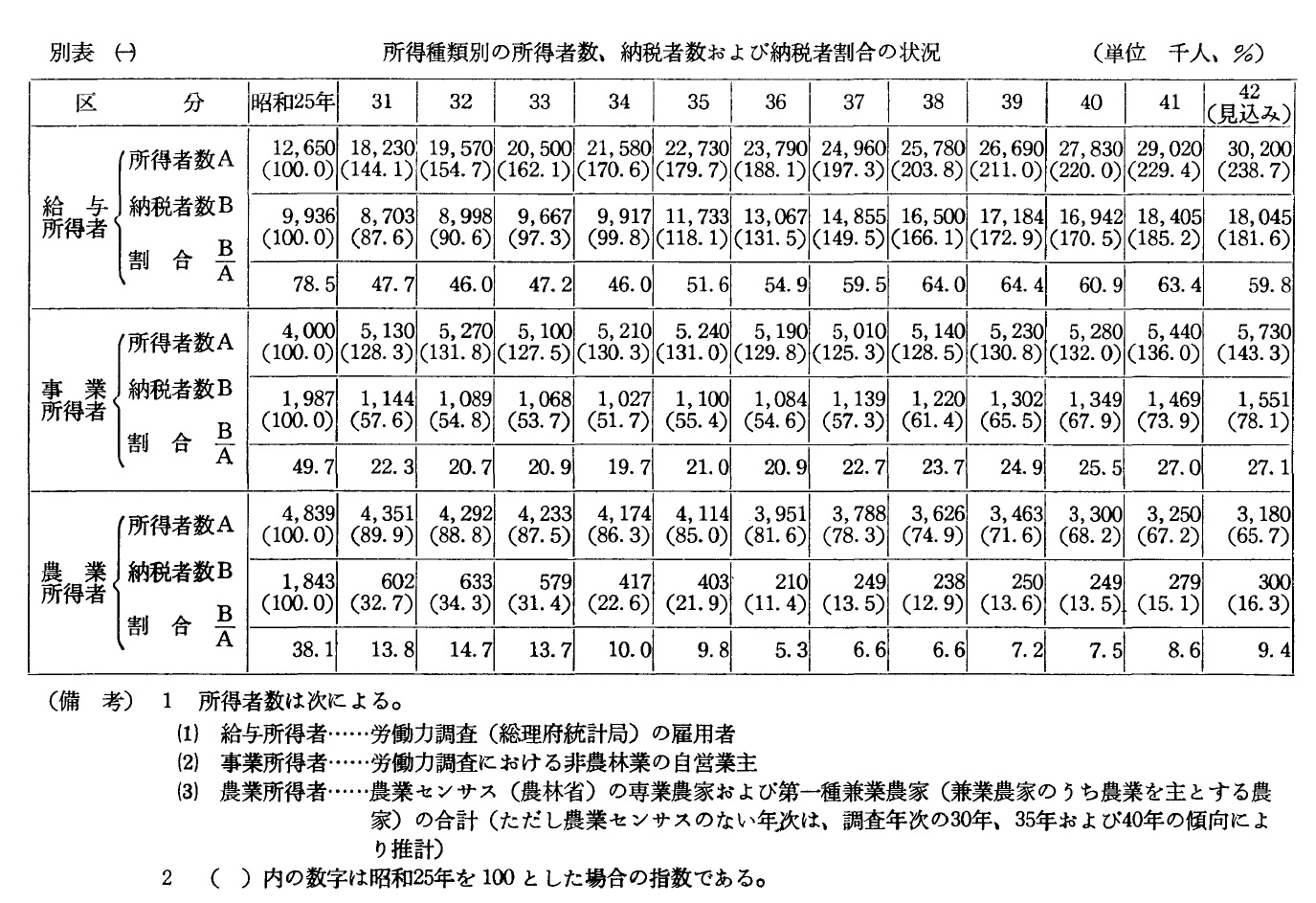

[66](2) 次に、前叙給与所得等3種の所得種類別の所得者1人当たり所得金額の推移の状況は別表(二)記載のとおりである。すなわち、これによれば、昭和39年における給与所得者1人当たりの所得金額は41万4,912円で、昭和32年を基準にしてみると199.3%の伸び率を示している(昭和40年45万3,280円で217.7%の伸び率)のに対し、事業所得者の同年における1人当たりの所得金額は57万6,960円で、昭和32年に比べて197.8%の伸び率であり(昭和40年は61万4,455円で210.6%の伸び率)、農業所得者の同年におけるそれは31万7,968円で165.0%の伸び率(昭和40年は34万0,543円で176.7%の伸び率)であり、給与所得者の1人当たり所得金額の伸び率は事業所得者および農業所得者に比べて特に大きいものとはいえず、農業所得者よりは多少伸び率が高いものの、事業所得者とはほぼ同水準にある。伸び率ではなく、所得金額の多寡の点は、事業所得者が最も多く、次いで給与所得者の順であり、昭和39年における給与所得者の前記所得金額を100とすれば、事業所得者は139、農業所得者は76の比率であつて、給与所得者は農業所得者よりは幾分高いが、事業所得者よりは幾分低いものになつている。

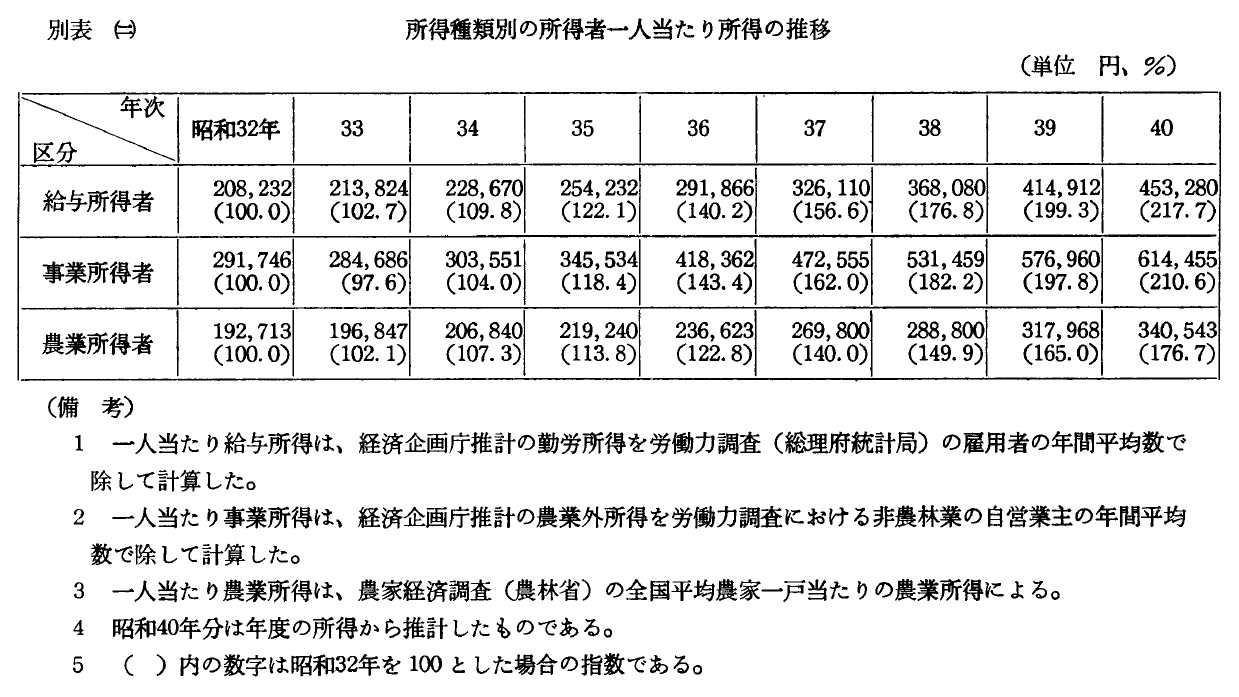

[67](3) 次に、前叙給与所得等3種の所得種類別の国民所得、課税所得(所得税の課税対象になつた所得)、および後者の前者に対する割合(所得税の課税範囲)、所得者1人当たりの国民所得、納税者1人当たりの課税所得の推移の概況は別表(三)記載のとおりである。すなわち、これによれば、経済企画庁の国民所得統計による国民所得金額(これは推計による数字を本質とする。)と国税庁の税務統計による課税所得金額(これは税務当局により現実に把握された実数を本質とする。)とを比較するに、昭和42年を例にとれば、給与所得については国民所得が18兆4,149億円、課税所得が13兆6,193億円と両者の間にあまり大差がなく、したがつて所得税の課税範囲も74.0%と極めて高率に達しているのに対し、事業所得においては、国民所得が4兆4,293億円、課税所得が1兆3,696億円と両者の間にかなりの差があつて、所得税の課税範囲も30.9%にとどまつており、さらに農業所得においては、国民所得が2兆4,860億円、課税所得が1,771億円と両者の間に非常に大きな差があり、所得税の課税範囲も、給与所得の10分の1弱、事業所得の4分の1弱の僅か7.1%にしかすぎないものになつている。そして、右3所得間の昭和42年における所得税の課税範囲の比率は、給与所得の前記数字を10とすれば、事業所得は4.2、農業所得は0.96と非常に大きな相違がある。

[68] また、給与所得者1人当たりの昭和42年における国民所得金額は60万9千円(昭和39年は45万1千円)で、前叙の所得者1人当たりの所得金額の状況と比較するため昭和31年を基準にとつてみると(昭和32年は統計資料がない)286%の伸び率であり(昭和39年は211%の伸び率)、そして事業所得者の同年におけるそれは77万3千円(昭和39年は62万7千円)で、昭和31年に比べて281%の伸び率(昭和39年は228%の伸び率)であり、農業所得者については昭和42年を除き、その他の年度については第2種兼業農家を含めた所得者数が不詳であるため(別表(一)記載の所得者数は専業農家と第1種兼業農家の合計数であり、国民所得統計はそのほか第2種兼業農家も含んだ数字であるため、所得者1人当たりの国民所得金額を算出するには第2種兼業農家を含めた所得者数が明らかにされなければならない。)、1人当たりの国民所得金額を算出することはできないが、昭和42年の農業所得者1人当たりの国民所得金額は45万9千円であり、昭和42年における右3者間の国民所得金額の比率は、給与所得者の前記金額を100とすれば、事業所得者は127、農業所得者は75であり、前記(2)において認定した所得者1人当たりの所得金額の比率とほぼ同じ数値を得ることができる。また、昭和42年における納税者1人当たりの課税所得金額は、給与所得者が75万5千円、事業所得者が88万3千円、農業所得者が59万1千円であり、右3者間の比率は給与所得者の右金額を100とすれば、事業所得者は117、農業所得者は78である。

[69] そして、右認定の数字を一覧表にあらわすと、左表のとおりである。

| 区分 | 所得者1人当たりの国民所得 F | 納税者1人当たりの課税所得 G | G/F |

|---|---|---|---|

| 給与所得者 | 60万9千円 (100) | 75万5千円 (100) | 124% |

| 事業所得者 | 77万3千円 (127) | 88万3千円 (117) | 114% |

| 農業所得者 | 45万9千円 (78) | 59万1千円 (78) | 129% |

[71](4) ところで、所得税法は、所得者の所得金額の多寡や世帯構成等の事情に応じて所得税の負担を異にする建前を採つているので、給与所得と事業所得、農業所得との間の捕捉率の格差の有無を検討するには、さらに所得種類別の所得階級別分布状況、所得者の世帯構成等の事情を考察しなければならないところ、その考察した結果は以下のとおりであり、(1)ないし(3)認定のような状況の存在を所得税法上の所得税の課税の仕組みや制度の相違という事実のみでは十分合理的に説明し尽せないものが残る状況である。

[72] まず、課税対象となる所得を有しない無資格者を含めた全有業人口についての、給与所得、事業所得および農業所得の所得種類別の所得階級別分布状況がどのようなものであるかについては、これを知るに足りる適格な証拠を欠き、詳らかでない。後に認定するとおり、所得者1人当たりの所得水準は、給与所得者に比べて農業所得者は幾分低く、また、事業所得者は、逆に、幾分高くなつている事実を認めることができるけれども、これは課税対象になる所得を有する所得者の算術的に平均化された所得金額の多寡の水準を示すものにしかすぎない。

[73] そして、給与所得者については、近年における労働事情のひつ迫から初任給等がかなり大幅に上昇し、給与水準が一般的に高くなつてきている傾向のあること、給与所得者の可処分所得(ただし、昭和43年)を100とすると農家の可処分所得は108であるが、世帯員1人当りでは85であり、また世帯主同士では給与所得者世帯の世帯主を89.7とすれば、農家の世帯主は79.6であること、農家の所得については、そのうち農業所得は46%であるにすぎず、残り54.5%が農業外所得であり、また、給与所得者世帯の主婦のパートタイムの動機は生活をより向上させるためというのがほとんど大部分で生活苦のためというのはほとんどないのに対し、農家の出稼ぎ就労の動機には、生活をより向上させるためというものに並んで、生活に困るからという深刻な動機のものもかなり多く存在すること、大規模な、比較的高額所得をうる事業所得者の中には、組織を個人事業から法人に切り換える例がかなり多数存在する(しかし、具体的な数字は不詳)ことなどの事実を認めることができるが、右認定の程度の抽象的、かつ、少数の事実のみでは、事業所得者についてはもちろんのこと、農業所得者についても、これらの所得者は低所得階層が多数を占め、所得階級別分布が低水準に偏つているものと即断するには不十分である。給与所得者、事業所得者および農業所得者の3者のいずれについても、高額所得者もいれば、低額所得者もいることは容易に推測できるところであり、結局、本件においては、所得種類別の所得階級別分布状況について一定の結論を導き出すことはできないものである(農業所得者および弁護士、医師等の自由職業者を除いた一般の商工業者たる事業所得者は、低所得階層が多数を占め、所得階級別分布は低水準に偏つているとは認めることができない。)。

[74] ただし、前叙のとおり、所得者1人当たりの所得金額(ただし、昭和39年)は、給与所得者が41万4,912円であるのに対し、事業所得者はそれより多い57万6,960円であり、他方、農業所得者はそれより少い31万7,968円であり(給与所得者を100とすれば、事業所得者は139、農業所得者は76)、所得者1人当たりの国民所得金額(ただし、昭和42年)も給与所得者が60万9千円であるのに対し、事業所得者はそれより多い77万3千円であり、他方、農業所得者はそれより少い45万9千円(給与所得者を100とすれば、事業所得者は127、農業所得者は75)であるとの事実に鑑みれば所得者1人当たりの所得水準については、農業所得者は給与所得者より幾分低く、事業所得者は、逆に給与所得者より幾分高いとの事実を窺知することができる。

[75](5) 次に、前叙給与所得者等3種の所得者の1世帯当たりの世帯員数(ただし、昭和42年)は、給与所得者が3.3人、事業所得者が4.2人、農業所得者が5.1人であり、また、配偶者控除(法11条の9、現行法83条)または扶養控除(法11条の10、現行法84条)の適用を受けた扶養人員の員数は、全給与所得者を対象にした数字が不詳であるので民間企業の給与所得者についてみると、民間企業の給与所得者1,940万人(ただし、昭和42年)のうちその員数は928万人で、その扶養人員のあるものの割合は47.8%(昭和40年は48.1%)であり(換言すれば、残り52.2%の者は扶養人員を有していない)、また、該扶養人員の内訳は配偶者が751万人、扶養親族が1,562万人(計2,313万人)で、扶養人員のあるものの1人当たり平均扶養人員は2.49人であり、以上の数字は、前述のとおり、公務員を除いた民間企業の給与所得者のみの数字であるが、扶養人員およびその内訳数は別として、所得者のうち扶養人員のあるものの割合と1人当たり平均扶養人員数については公務員も給与所得者として民間企業の給与所得者とほぼ同じ水準にあるものと認めるのが相当であるので、結局、給与所得者全部(昭和42年、3,020万人)を通じ、そのうち扶養人員のあるものの割合は約47.8%であり、扶養人員のある者の1人当たり平均扶養人員は約2.49人(計約3,600万人)であると認められる。また、事業所得者および農業所得者についても、扶養人員のあるものの割合等の数字を直接に認めるに足りる証拠を欠くが、事業所得者および農業所得者は1世帯当たりの世帯員数が給与所得者より0.9人(事業所得者)ないし1.8人(農業所得者)ほど多いという事実に照らして考えると、事業所得者および農業所得者のいずれとも、所得者のうち扶養人員のある者の1人当たり平均扶養人員は給与所得者におけるよりも、右の差数をそのまま給与所得者における数字に加算するのは必ずしも適当でないとしても、多少の程度は多いものと認めるのが相当である。なお、昭和42年度分所得税についての配偶者控除額は14万5,000円、扶養控除額は、各扶養親族につき(ただし、控除対象配偶者のある場合に限つて述べる)一律7万円である(昭和42年法律第14号による改正法附則3条参照)。

[76] さらに、事業所得者の青色申告の普及割合は58.6%(ただし、昭和42年、したがつて、残り41.4%の者は白色申告である。)であり、農業所得者の同年におけるそれは4.7%(したがつて、残り95.3%の者は白色申告である。)であるところ、青色申告者(ただし、事業所得者および農業所得者のほか、不動産所得者、山林所得者も含む)のうち、青色事業専従者控除(法11条の2、2項、現行法57条1項)の利用を受けた人員の割合(ただし、昭和42年)は69%で、被控除専従者数は119万人、控除額は、2,534億円であり(なお、以上の数字は、事業所得者および農業所得者のほか、不動産所得者、山林所得者も含めたものであるが、事業所得者および農業所得者の合計は青色申告者総数の約98%を占めているので、事業所得者および農業所得者の2者のみでほぼ同水準にあるものと認めることができる。)、また、白色申告者(ただし、事業所得者および農業所得者のほか、不動産所得者、山林所得者も含む)のうち、白色事業専従者控除(法11条の2、3項、現行法57条3項)の利用を受けた人員の割合(ただし、昭和42年)は41%で、その被控除専従者数は1,122万人、控除金額は1,661億円であり、昭和42年度当時の青色事業専従者控除額は年齢差なしの一律24万円、白色事業専従者控除額は一律15万円である(昭和42年法律第14号による改正前の法57条1項、3項参照)。

[77](6) 以上のように、一方において、給与所得と事業所得および農業所得との間には、納税者割合および所得税の課税範囲について著しく大きな差があるところ、他方において、所得者1人当たりの所得金額ないし国民所得、所得水準およびこれらの伸び率には特に大きな差はなく、3所得者の配偶者控除、扶養控除の適用状況もほぼ同水準であり、事業所得者および農業所得者の事業専従者控除の利用状況等諸般の事実を考慮しても、未だ3所得者間の前叙のような大きな差の存在を十分合理的に説明し尽すには不十分であり、他に以上のような状況の発生を十分合理的に論証するに足りる証拠はなく、したがつて、以上のような状況の存在は給与所得の把握(捕捉)が事業所得の把握(捕捉)よりもある程度高いものになつていることを推測させるものである。

(二) 税務当局の所得調査の状況等

[78] 前顕乙第16号証の1ないし4、いずれも成立に争いのない甲第24号証、第27、第28号証、乙第14、第15号証の各1ないし4、証人黒石富久(ただし、一部)、同謙田英二、同前田実、同松隈秀雄(第1、2回)の各証言を総合すると、次の事実を認めることができ、この認定に反する証人黒石富久の証言の一部は措信し難く、他にこの認定を覆すに足りる証拠はない。

[79](1) 事業所得および農業所得については、所得税法上納税義務者自らが課税標準および税額を計算して国に申告納税する建前が採られているところ、該申告納税の方法には、納税義務者が税務署長の承認をうけて一定の帳簿を備付け、その帳簿書類に基づいて所得を計算して申告(確定申告および修正申告)する青色申告の方法(法26条の3、現行法143条)とその他の一般の納税義務者のする白色申告の方法(法26条、現行法120条)とがあり、青色申告者は仕訳帳、総勘定元帳等の帳簿の備付け、貸借対照表、損益計算書、たな卸表等の書類の作成を法律上義務づけられている(法26条の3、現行法148条、149条)反面、税務当局より帳簿書類についての調査を受けない限り、原則として、更正されないことが保障されている(法45条、現行法155条)が、白色申告者にはかような帳簿書類の備付、書類の作成が法律上義務づけられておらず、したがつて、帳簿書類についての調査を受けなければ更正をされないとの保障も存在していない。

[80] なお、申告納税制度は租税制度の民主化を進めるという立場から、従来の賦課々税制度に代つて昭和22年に採用された制度であり、また青色申告制度は、記帳の程度と能力を高め申告納税の実を上げるという見地から、シヤウプ勧告に基づき昭和25年に創設されたものである。

[81](2) 事業所得者および農業所得者のほか、給与所得者を除くその他の所得者を含めた申告納税者の総数は、昭和43年には約392万人(ただし、昭和43年度分の所得税について申告納税額のある者に限る。)であり、また、事業所得者および農業所得者の青色申告状況については、まず、事業所得者の納税者数は、昭和43年には173万8千人で、そのうち青色申告者数は127万3千人であり(したがつて、残り46万5千人は白色申告者)、右青色申告者数を右納税者数プラス青色申告者のうち扶養控除等の諸種の控除規定の適用を受けた結果課税標準または納付すべき税額がなくなつた控除失格者等数(34万4千人)の数値で除して求めた青色申告の普及割合は61.1%(ただし、内訳は、営業所得者が66.7%、その他が26.9%)であり、次いで、農業所得の昭和43年の納税者数は50万4千人、そのうち青色申告者数は2万4千人(したがつて、残り48万人は白色申告者)、控除失格者等数1万2千人で、青色申告の普及割合は4.7%である。また、青色申告の普及割合の推移状況は、農業所得者が昭和39年6.5%、昭和43年4.7%とやや下降気味であるのに対し、事業所得者は昭和39年39.4%、昭和43年六61.1%と4年間に20%強と著しい伸び率を示している。

[82] そして、近年、青色申告の量的な普及が著しいばかりでなく、税務当局の記帳指導や納税者の納税観念の向上により、記帳力も一般的にはかなり著しく向上していると認められるが、青色申告者のうち、例年5%位の者(例えば、昭和43年には、同年3月15日現在の事業所得者たる青色申告者約135万人のうち約6万8千人が青色申告の承認を取消される等によつて青色申告者でなくなつているが、右青色申告者の減少理由は承認取消によるものがほとんどである。)が青色申告の承認を取消されており、青色申告といえども必ずしも適正なものでなく、所得調査の必要のあることを窺わせている。

[83](3) 次に、申告納税にかかる所得(申告所得)に対する税務当局の調査の実態は以下のようなものである。

[84](イ) まず、青色申告者に対する調査の概要をみるに、税務当局は、青色申告者のうちの3、4割について、毎年、確定申告前に、その備付けている総勘定元帳、仕訳帳、金銭出納帳等の帳簿書類を、多くの場合は、事業所に税務職員が赴いて調査するとともに記帳や決算に関する指導を行つており(なお、税務当局の事務年度は11月1日に始まる例であり、同日から確定申告期限である翌年3月15日までと同月16日以降翌年10月末日までの期間を一応区分し、前者の期間における調査を事前調査、後者の期間における調査を事後調査と称することができる。)、この場合税務当局は、過去の申告実績等に基づき、各青色申告者についてその誠実度を一応識別して効率的な調査の遂行を図つているものであり、伝票類を1枚1枚チエツクすることはしていないが、不審を抱かせるような記載のある伝票はチエツクして突き合わせをなし、在庫品調査も全部についてはしていないが、業種その他の事情により必要と考えられるものについては在庫品調査を行つている。

[85] なお、税務当局は、法律(法63、64条、現行法234、235条)により、所得税に関する調査について必要があるときは、納税義務者等に質問し、または、その者の事業に関する帳簿書類その他の物件を調査し、および事業を行う者の組織する団体にその団体員の所得の調査に関し参考となるべき事項を諮問する権限を有しているものである。

[86] 青色申告者に対する事前調査は、右のとおり、毎年、全員ではなく、3、4割の者を対象にしているにすぎないが、これは、原則として3年に1回の割で調査を一巡し、その際、調査年度分のほか、前年度、前々年度分も合わせて一括調査する仕組みになつているものである。

[87](ロ) そして、確定申告後において、事前調査を経たもの、経なかつたものの両者を通じ、過少申告の疑いのある青色申告者に対しては、事後調査として、事前調査の実績、取引先から収集してある資料、被調査者の過去5年間位の税歴、決算内容、同業者との比較等の検討を行い、必要がある場合には、例えば仕入先等の取引先を対象にして取引の実態を確認するための裏付調査である反面調査さらには銀行調査(反面調査先が銀行の場合)をすることもあるかなり精密な調査を行つている。そして、事業規模が非常に大きいとか、取引形態が非常に複雑であるような場合には、さらに一層精密な特別調査を行う場合もある。すなわち、所得調査の方法は、主にその精密の度合により、事業規模が小さく、複雑な帳簿もない所得者を対象とし、主に損益計算書に関する事項(例えば、売上げ額がいくらであるとかの事項)について調査をなすのみで、貸借対照表に関する事項や反面調査をほとんどしない簡易な調査(簡易調査)と、比較的事業規模の大きい、または、複雑な帳簿のある所得者を対象とし、損益計算書に関する事項のほか、貸借対照表に関する事項についても調査を行い、場合によつては反面調査、銀行調査をすることのある精密調査と、事業規模の非常に大きい、または、取引形態の非常に複雑な所得者を対象とし、一般の精密調査よりさらに一層精密な調査をする特別調査とを概念上区別することができる(ただし、別に、右と体系を異にした刑事訴追を目的とする査察調査がある。)ところ、青色申告者に対する事後調査としては、一般の場合には精密調査を、そして特別の場合には特別調査を行つている訳である。

[88] なお、精密調査に費す日数は、必ずしも一定していないが、3日ないし4日間位が普通であり、また、青色申告者については、従業員数、機械台数その他の事業規模等の外形的事実を基礎にして所得を推計して課税をすることが法律上許されていない(法45条、現行法156条)ため、所得調査に際して後述の効率表、標準率表を使用することはない。

[89] そうして、事後調査の結果、過少申告の事実が判明したときは、申告者に修正申告をしてもらうことを基本方針としているが、修正申告に応じない場合には更正決定をし、場合によつては青色申告の承認を取消す(法26条の3、10項、現行法150条)に至る場合もある。

[90](ハ) 次に、白色申告者に対する調査の概要をみるに、税務当局は、毎年、確定申告前に、白色申告者のうち比較的所得金額の少い所得者(少額所得者)の2分の1位について、前述の主に損益計算書に関する事項について調査をなし、貸借対照表に関する事項については調査しないことが多いところの簡易調査を行つており、この場合、事業概況書の提出を求め、事前に、被調査者の半分位の者につき製造業者等の取引先から資料を収集しておき、過去の調査歴等の記録も参考にして調査するが、反面調査はほとんどしていない。そして、簡易調査では真実の所得を把握し難いと考えられる場合には精密調査に移行することがある。残りの2分の1位の少額所得者に対しては、確定申告の段階で、右とほぼ同程度の調査を行つている。なお、白色申告者は一定の帳簿書類の作成備付を法律上義務づけられていないというだけであつて、必ずしも何らの帳簿書類も有していないとは限らず、むしろ何らかの帳簿書類を有しているのが通常であり、帳簿があるときは帳簿を、帳簿がないか不完全である場合には、伝票類等の原始記録の持参を求めて調査をしている。

[91](ニ) 白色申告者のうち比較的所得金額の多い所得者(高額所得者。なお、高額所得者と少額所得者の区別の基準は固定的なものではない。)に対しては、毎年、確定申告前に、そのうち3割位について、前述の損益計算書に関する事項のほか、貸借対照表に関する事項および必要のある場合には反面調査、銀行調査もすることのある精密調査を行つており、残りの者については確定申告の段階で、過去の調査実績、税歴、事前に取引先や銀行に照会などして得た資料、同規模の同業者との比較等の検討を行い、納税指導をしている。なお、毎年、3割位の者について事前調査をするというのは、青色申告者におけると同様、原則として3年に1回位の割合で調査を一巡し、その際、前年度、前々年度分も一括調査する仕組みになつているものであり(白色の少額所得者についても同様)、また、潜在納税者を対象にした、新規の納税資格者を発見するための調査も事前調査の時期において行つており、この場合の調査方法は、営業の許可、認可届を調べたり、被調査者の本人宅に赴いたりして行つている。

[92](ホ) 白色申告者は多くの場合帳簿書類が十分に整備されていないし、現金商売などの場合には事後調査では所得の把握が一層困難であるので、事前調査をしなかつた者についても、申告時の段階において、事業概況書の提出を求めたりして納税相談による指導をなし、ほとんど100%近くの者について接触しているが、なお調査を要すると認められる極く少数の白色申告者については事後調査を行つている。この場合の事後調査は、青色申告者と基本的に同様であり、事前調査の実績、取引先から収集した資料、過去5年間位の調査歴、その業種の景気の動向、決算内容、同規模の同業者との比較等の検討をし、必要あると認められるときには反面調査、銀行調査をすることもある。さらに特別調査をする場合もある。

[93] ところで、帳簿書類その他の所得を算定するに必要な具体的資料を欠く白色申告者については、税務当局は、法律に基づき、その者の財産ないし債務の増減の状況、従業員数その他の事業の規模、その他の収集資料や調査結果を総合して、推計により収入金額、純益額を算出し、課税をなしているが、この場合に、ひとつの目安として、一定の業種の年間の収入金額(売上額)を推計するものとして所得業種目別効率表(効率表)を、純益額ないし利益率(所得率)を推計するものとして商工庶業等所得標準率表(標準率表。なお、農業所得者については、別に田畑所得標準率表がある。)を利用している。効率表は、ある業種の外形要素の単位当たり(例えば、働き手1人当たり)の年間売上額の平均値を表わしたもので、これにより年間売上額を一応把握し、また、標準率表はある業種の売上額に対する利益割合(所得率)の平均値を表わしたもので、これにより課税対象となる所得金額を一応把握する訳であるが、これらはあくまで推計課税をする場合に、ひとつの資料ないし目安として利用しているものである。

[94] そうして、事後調査の結果、過少申告の事実が判明したときは、青色申告者の場合と同様、申告者に修正申告をさせることを基本方針にしているが、それに応じない場合には更正決定をする。

[95](ヘ) 農業所得者のうち、白色申告者たる農業所得者に対しては、税務当局は、田畑所得標準率表を活用して推計課税を行つている。同表の標準率は市町村等の地域ごと、または山間部、平坦部等の地帯区分ごとに検見や在庫米調査をして収穫量を調査して収入金額を算出し、さらに幾つかの標準農家について実態調査をして標準経費額を算出して作成されるものである。

[96](ト) 申告所得の調査を担当している税務職員1人当たりの要処理人員(納税者のほか、新規に申告納税を要するか否かが問題になるところの納税者に近接した無資格者も含む)は地域により必ずしも一定していないが、150人位の少数ではなく、概ね300人位には達しているのが実情である。ただし、税務職員は概ね納税者数に応じて配置される例であり、また、必要のある場合には他の部署の職員が応援することもある。

[97](チ) 税務当局の申告所得に対する所得調査の実態の概要は以上のようなものであり、それは被調査者の青色、白色の申告方法の別、事業規模の大小、取引形態の複雑簡易の別や、誠実な態度の有無、調査時期等の諸般の具体的事情に応じて極めて弾力的、かつ、効率的に行われているものと認めることができる。しかしながら、また、同時に、税務当局の調査にも調査方法上、当局の人的物的能力ないし事実上一定の限界が存し、例えば、事業所得者が営業用自動車を個人的な消費生活に使用したような場合には、その部分のガソリン代等を営業上使用した部分と区別して必要経費から除外するのは実際上不可能に近く、また、事業所得者や農業所得者の自家消費分は本来売上げに計上すべきものであるが、申告者が自発的に売上げに計上しない場合にも、税務当局はこれをチエツクする有効な手段を保有していないものであり、さらに、新聞等により時々報道される事業所得者等の脱税事件の摘発例は、すべての脱税者が摘発され所得が完全に把握済になつたか否かの点について、なお、払拭し難い疑念を残すものであり、このようにして、申告所得については、実際上、ある程度の把握もれが生じていることを容易に否定することのできない事情が存する。

[98](4) 昭和41年度分の申告所得税について、申告者の自主申告が認容されず、税務当局により更正決定等をされて増加した税額等の状況は次のようなものであつた。すなわち、まず、昭和42年3月16日から同年7月31日までの単年度の調査期間に増加した税額は91億8,700万円(内訳、修正申告によるもの77億8,035万円、所得税決定、増額更正によるもの24億0,667万円)で、右増加税額と確定申告による税額(2,590億1,555万円)の合算額から減額更正、更正請求、異議申立、決定等により減少した税額を差引いた、附帯税を除く、本税たる所得税額は2,682億1,017万円であり、次いで、昭和42年8月1日から昭和43年7月31日までの期間に増加した税額は251億3,611万円、昭和43年8月1日から昭和44年7月31日までの期間に増加した税額は約159億円(なお、この数額は本来右期間に増加した昭和41年度以前3年度分の、つまり昭和39年、昭和40年度分の所得税にかかるものも含む数額であるが、昭和41年度分の所得税については昭和44年7月31日以降昭和47年3月16日まで2年8月余りの消滅時効期間を残していて所得調査をすることができるので、この数額は昭和47年3月16日までの期間により増加すべき数額にほぼ等しいものと認める。)であつて、結局、昭和41年度分申告所得税についての税額の増差割合は、単年度において3.4%(91億8700万円÷2,682億1,017万円=0.034)5年間通算で16.6%((91億8,700万円+251億3,611万円+159億円)÷(2,682億1,017万円+251億3,611万円+159億円)=0.166)であると認めることができる。なお、税額ではなく、人員を標準にしても、5年間の調査期間に修正申告、更正決定等により新たに納税者となつた実人員は約53万人、延人員は約338万人であるのでほぼ同一の数値(53万÷338万=0.167,16.7%)を得ることができる。これに対し、昭和41年度分の給与所得にかかわる源泉所得税について税額を標準にした増差割合は、総税額(自主納付および強制徴収による税額の合計)が5,780億円であり、そのうち強制徴収(国税通則法36条参照)による増加税額は合計約86億6千万円、すなわち、昭和41年4月1日から昭和42年3月31日までの調査期間に徴収された不納付加算税は24億円であるところ、同税は納付すべき税額の10%の割合で課せられるものであり(同法67条1項)、不納付の原因としては納付遅れが多く、納付もれはそのうち3分の1位とみるのが相当であるので強制徴収された税額としては約80億円を算出することができ、また、右と同期間に徴収された重加算税は2億円であるところ、同税は納付すべき税額の30%の割合で課せられるものである(同法66条1項)ので強制徴収された税額としては約6億6千万円を算出することができる(合計約86億6千万円)ものであつて、結局、増差割合は1.6%(86億6千万円÷5,780億円=0.016)と認められる(なお、右の調査期間は5年間ではなく、1年間であるが、源泉所得税に対する調査は、後記のとおり、一般に5年に1回位の割合で、5年分を一括してする例であり、右の不納付加算税および重加算税額は5年間分の数値である。)。なお、以上は税額を標準にしてみた申告所得税と源泉所得税の所得調査による増差割合の状況であるが、右事実を基礎にして、所得金額増差割合についてもこれとほぼ同様の状況を推認するのが相当である。

[99] したがつて、課税水準(5年間の調査期間を経過した後の税務当局により現実に捕捉された最終的な所得水準)を100の状態とすれば、申告所得の申告水準(所得者の自主申告した所得水準)は83.4、源泉所得(給与所得)のそれは98.4で、5年間の所得調査によりその逆数分が捕捉された訳であり、申告所得の申告水準は給与所得に比べてかなり低いことが明らかである。

[100] ところで、この点に関し、証人黒石富久は、申告所得と源泉所得(給与所得)とでは、5年間の調査期間を通算して、税務当局が所得調査をする前の申告時の段階では前記1対16(正確には1.6対16.6)の逆数である99対84の差があるが、この数値はあくまで申告水準を示すものにしかすぎず、その後5年間の税務当局の所得調査により脱ろうしていた所得はほとんど捕捉され、最終的な課税水準においては両者の均衡は保たれていて捕捉率に格差はない旨を証言するが、同証言は採用し難い。けだし、前記各数値はいずれも国税庁の統計年報書(乙第14ないし第16号証の各1ないし4)に基づくものであるが、これらはいずれも税務当局に現実に捕捉された所得の数値であつて、捕捉されざる所得については何ら触れるところがないものであるから、所得税法上客観的に存する所得と税務当局により現実に把握された所得との齟齬の問題である所得の捕捉率の格差の有無を解明する価値に乏しいといわざるをえない。かえつて、特に申告所得について、税務当局が5年間に16.6%もの申告もれを発見して新たにこれを把握している事実は、調査の終了後(消滅時効期間の満了後)もなお、申告もれが残存している可能性を多分に推測させるものである。

[101](5) 事業所得および農業所得等についての自主申告納税制度に対し、給与所得については、給与所得の支払者が源泉徴収義務者として、その給与所得の支払の際に所定の所得税を徴収しこれを国に納付する源泉徴収制度が採用されている(法38条、現行法138条。ただし、同制度は申告納税の基本原則に反するものではなく、その一態様と解するのが相当である。)。同制度は、自主申告納税制度と異なり、所得の源泉において所得を把握し、所得税を徴収するものであるので、申告所得に比べ、制度上、一般的に、所得の把握は容易、かつ正確なものと推認されるところであつて、この点は、前叙のとおり、税制調査会においても認められているところである。

[102] 源泉徴収にかかる給与所得の申告水準が、申告所得に比べて、課税水準の98.4%と極めて高く、5年間の所得調査でもその逆数の1.6%しか増加していないことは前叙のとおりであるが、この事実は、給与所得の把握が極めて容易、かつ、正確であることを裏付け、ほぼ100%に近い程度に給与所得の把握がなされていることを強く推測させる。なお、給与所得も徴収もれとしては、同一人の扶養親族につき二重に扶養控除を受けたり、妻に収入があるのに配偶者控除を受けたり、勤務先から旅費名目で給与の支給を受けたり、闇給与の支給を受けたりするような例があるが、また、このような程度の例しか一般に存しない。

[103] ところで、給与所得に対する源泉徴収制度は、簡便、かつ、能率的な徴税手続であつて、国は同制度によつて最少の費用と労力で税収を確保し(なお、徴税費は結局において国民の負担にはね返つてくる性質のものであることが注意されるべきである。)、他方、給与所得者自身も同制度によつて申告、納付等の繁雑な事務を免れ便宣であり、ただ、給与所得者は同制度により毎月納税するため、2回の予定納税と翌年3月の確定申告によつて納税する申告所得者に比べて平均約5ケ月程度早期に納税する結果を被つているが、その間の金利上の損失は給与所得控除によつて補填されているとみられることは前判示のとおりであり、他に、同制度が給与所得者に対して不利益を及ぼしているような事情は全く存在しないから、同制度は合理的なものと認められる。

[104] 源泉徴収にかかる給与所得に対する税務当局の調査の実態の概要をみるに、税務当局は、法人税や事業所得者の所得税を調査する際、それと同時に調査(監査)をしたり、資料を収集したりすることがあるほか、一般に、原則として、5年に1回位の割合で(約5年で調査を一巡し、調査の際は当年度分のほか前4年度分も調査する例である。)、調査(監査)を行つており、この場合、納付もれがないと推測されるときは書面による調査のみで済ますことが多いが、疑わしいときには賃金台帳その他の帳簿書類について、申告所得者と同様に精密な調査を行つている。

(三) その他の事情

[105] 成立に争いのない乙第1号証、第12号証の1ないし8、第13号証の1ないし7、証人坂井秀夫の証言(第1、2回)により真正に成立したものと認められる甲第7号証、証人八木千恵一の証言(第1回)により真正に成立したものと認められる甲第8号証、証人坂井秀夫、同八木千恵一、同大坂実の各証言(いずれも第1、2回)を総合すると、次の事実を認めることができ、この認定を覆すに足りる証拠はない。

[106](1) 和歌山県日高郡印南町および福井県三国町においては、かつて、所得税法等の法令の規定により前年の所得について算定した総所得金額、退職所得金額または山林所得金額を課税標準とする町民税の所得割(地方税法292条、294条1項、313条1、2項参照)の課税をめぐつて、給与所得者に対し次のような特別措置を講じたことがあつた。しかして、給与所得と事業所得等の申告所得との間の捕捉率の格差の有無を判断するに当たつては、このような事実も十分考慮に入れるべきである。

[107](2)(イ) 和歌山県日高郡印南町は旧印南町、切目村、稲原村、真妻村、切目川村の1町4村の町村合併により昭和32年に成立した町であるところ、同町は、給与所得者とその他の所得者(印南町には半農半漁の兼業や、農業、林業所得者が多く、商工業者は少い。)との間の町民税の負担の均衡を図るという見地から、昭和32年の町村合併前の時代に前記各町村が給与所得者に対する町村民税の課税について法律の規定によらない控除を認めるなどの特別措置を講じていた(例えば、切目村は昭和31年に45%の法定外控除をなし、稲原村は昭和28年に給与所得者の一度納めた第3期分の村民税(村民税の3分の1)を還付し、昭和29年、30年には60%の法定外控除をなしていた。)のを承認するとともに、昭和32年の合併以後は同町の給与所得者に対する町民税の課税上特別措置を一本化して継続したが、該特別措置の内容は給与収入から所得税法所定の給与所得控除額を差引いた残額からさらに一定額を法定外に控除するというものであり(なお、印南町では、昭和40年度前は基礎控除のみを控除して課税総所得金額を算定するいわゆる第2種課税方式の但書方式が採られていた。)、その控除率は必ずしも一定していないが、昭和32年度ないし昭和35年度の控除率は不詳、昭和36年度は25万円以下48%、25万円をこえ35万円まで50%、35万円をこえ45万円まで52%の3段階の累進構造、昭和37年度は一律30%、昭和38年度ないし昭和40年度は一律32%というものであり、印南町のこの特別措置はその後自治省から中止を勧告された昭和40年度まで続けられた。

[108](ロ) 印南町が町民税の課税について給与所得者に右に述べたような法定外の控除措置を講じた理由は、主に、町民税の課税の基礎になる前年の所得の把握において所得を源泉徴収される給与所得者とその他の申告所得者との間に相当著しい差があるのに給与所得者に対して何らの調整措置も講じなければ、両者の間における町民税負担の均衡が害される虞れがあると認めたことに基づくものであつたが、町当局が所得の把握において、給与所得者と申告所得者との間に相当著しい差があるものと考えた事情は、概ね次のようなものであつた。

[109](ハ) すなわち、例えば、印南町の昭和41年度における給与所得者の所得階級別納税者数(総数928人)は、収入金額から給与所得控除額を差引いた金額が1万円をこえ10万円まで40人、10万円をこえ20万円まで124人、20万円をこえ30万円まで232人、30万円をこえ40万円まで156人、40万円をこえ50万円まで98人、50万円をこえ60万円まで96人、60万円をこえ70万円まで81人、70万円をこえ最高の180万円まで101人で、20万円をこえ30万円までの階層が最多数(25.0%)を示し、30万円以下の比較的所得金額の少ない人員は42%であるが、これに対し、事業所得者(農業所得者を含む)のそれ(総数1892人)は、申告収入金額から申告必要経費を控除した金額が1万円をこえ10万円まで115人、10万円をこえ20万円まで486人、20万円をこえ30万円まで464人、30万円をこえ40万円まで346人、40万円をこえ50万円まで217人、50万円をこえ60万円まで118人、60万円をこえ70万円まで81人、70万円をこえ最高の210万円まで78人で、10万円をこえ20万円までの階層が最多数(25.7%)を示し、30万円以下の比較的所得金額の少ない所得者が過半数の55%も占めており、また、総納税者数は事業所得者および農業所得者の合計の方が給与所得者より約2倍余りに多くなつているのに拘わらず60万円以上の比較的高額な所得者の数は事業所得者および農業所得者(計140人)の方が給与所得者(181人)より少なくなつており、事業所得者および農業所得者は、所得階級別納税者数の分布上、給与所得者より多少低水準の状況にある。

[110] ところで、印南町の給与所得者には、工場で働くパートタイマーの婦人労働者や中卒後まもない若年労働者がかなり多数おり(つまり世帯主でない所得者がかなり多い)、これらの者が比較的所得の少ない階層を占めていると思われるので、右のような所得階級別分布状況には首肯できるものがあるのに対し、事業所得者や農業所得者の場合にはかような事情は存せず、ほとんどが世帯主で3人位の扶養家族(配偶者、子等)をかかえていると認められるのに1年間の所得が20万円や30万円程度ではどうして生活を営んでいくことができるのか不可解な状況で、右のような所得階級別分布状況になることにはかなりの疑問が投ぜられる。そればかりでなく、事業所得者および農業所得者の所得が給与所得者に比べてかように低いという事実は、人口約1万1千人、納税者数2,800人という極く小規模で人口の流動も少ない印南町の住民のもつている生活程度に関する一般的な実感と著しく齟齬しているものであり、ことに、昭和44年7月における印南町漁業協同組合55周年記念の貯金募集において印南町の漁業者211戸(少数の兼業農家も含む)が、僅か1ケ月の間に1戸平均約7万円もの貯金をした事実は、所得金額の多寡からみた事業所得者および農業所得者と給与所得者との間の表面的な生活水準の高低(所得階級別分布状況)に反し、事業所得者および農業所得者がかなり経済的に余裕のあることを窮知させている。

[111](3)(イ) 次に、福井県坂井郡三国町(なお、現在の同町は、旧三国町が昭和29年、昭和30年に相次いで他村と町村合併して成立した町である。)は、市町村民税は所得の情況、資産の情況等を標準とし、かつ、均等割を加味して課すると定められていた旧地方税法(昭和23年法律第110号。)の下において、昭和25年度までの町民税をいわゆる見立割制により課税してきていた。すなわち、同町は毎年、町当局および町会議員全員の協議により、歳入予算における町民税収入の見積りを決めた後、普通の中流生活を営んでいる所得者の世帯を標準世帯に選び、世帯別に、所得の情況、資産の情況、社会的特権の存在等の事情を考慮して、例えば標準世帯の町民税を100円とすれば、ここそこの世帯は50円が相当であるというように格付けをし、見立により町民税を課税してきたが、住民の間からは特に不満の声も上がらず、その課税は実際の生活程度ないし水準を大体反映していて、負担の均衡は保たれているように思われた。

[112](ロ) 昭和25年7月、旧地方税法は廃止され、現行の地方税法(昭和25年法律第226号)が制定されたが、シヤウプ勧告に基づき、市町村民税は従来の所得の状況、資産の情況等を標準にする制度から、所得のみを標準にする制度に改められ、見立割制による課税も法律上の根拠を失い、許されなくなつた。そして、三国町は新地方税法の下における町民税の課税方法として、条例により、福井県の指導に従い、同県下の他の多くの市町村と同様に課税所得金額を基準にする第2種課税方式のうち、但書方式(給与収入から給与所得控除および基礎控除のみを控除して課税所得金額を算定する方式で、第2種課税方式には、このほか、給与所得控除および基礎控除のほか扶養控除等の各種の控除を認める本文方式とが存する。)を採用し、昭和26年度以降の町民税を課することを決めたが、但書方式により町民税額を試算した結果は、従来の見立割制の下では、一般的には、店舗を構え、店員を使用して営業を営んでいる所得者の方が勤労者である給与所得者に比べて生活水準がより高く思われ、したがつてより多額の町民税を負担し、それでもつて負担の均衡が保たれていたと認められたのに対し、今度は逆に、給与所得者の方が一般的に著しく高い町民税の負担を課せられるような結果になり、負担の均衡が害される結果の発生が懸念された。

[113](ハ) そこで三国町では、町長や議会の議長などが協議した末、議員全員の了解を得て、給与所得者とその他の所得者との間における町民税の負担の均衡を図るという見地から、但書方式の適用上、給与所得控除および基礎控除のほかに、給与所得者に対し、総所得金額から一律40%を控除して町民税を課する特別措置を採ることに決めた。

[114] そして三国町では、給与所得者に一律40%の控除を認める特別措置を昭和41年に自治省から中止の勧告を受けて中止するまで15年間(昭和40年度まで。ただし、同年度のみは中止の経過措置として20%の控除率であつた。)続けたものであり、その間昭和31年から昭和35年までには実態調査をした上で、なお法定外控除を続けるべきであるとの結論を得て続行したものであるが、三国町当局が新地方税法の下において、給与所得者とその他の所得者との間で町民税の負担の均衡が害される虞れがあると考えた理由は、主に、新法の下では町民税は所得のみを標準にして課税がなされ、資産の情況等の事情を考慮しなくなつたのに給与所得者に認められる給与所得控除額が必ずしも十分な額ではないと思料されたこと、所得の把握の面において自主申告納税にかかる申告所得者にはかなり把握もれがあつて、給与所得者との間で、所得の捕捉率にかなりの格差が存すると思料されたことなどの理由によるものであつた。

[115](ニ) 三国町では、昭和31年から昭和35年までの5年間に亘り、給与所得者に対する法定外控除措置の妥当性を調べるため次のような追跡調査を行つた。すなわち、税額(給与所得者については40%の特別控除を講じて算出した税額)が同一で、同様の世帯構成、生活程度にあると認められる者を、給与所得者、営業所得者、農業所得者の種類別に各20名を抽出して、次年度以降に町民税の負担状況がどのように変化していくかを追跡した結果、給与所得者は他の所得者に比べて、所得金額および税額の双方について、当時給与所得者にはほとんど毎年にわたるベースアツプや定期昇給もあつたが、減税も盛んに行われていたものであつて、ベースアツプや定期昇給があるからといつたような事情ではとうてい説明し難いほどの著しく高い伸び率を示し、そのため三国町では40%の特別控除措置をなお続行する必要があると認めて前叙のとおり昭和40年度まで続けたものであつた。

[116](四) 以上の事実が認められる。右認定の事実によれば、左の事実を認めることができる。すなわち、

[117] 給与所得の把握(捕捉)にはほとんど脱ろうがなく、その捕捉率はほぼ100%に近いものであるのに対し、その他の申告所得、ことに事業所得および農業所得の把握(捕捉)は給与所得ほどには完壁なものではなく、従前よりある程度の脱ろうが存在しており、したがつて、給与所得の捕捉率は、その他の申告所得、ことに事業所得および農業所得の捕捉率に比べて、ある程度高く、両者の捕捉率には、現在に至るまでかなりの長期にわたつて、ある程度の格差が存在しているものと認めることができる。しかして、右捕捉率の格差の程度は、一方、被告の主張する如く僅少なものにしかすぎないとは俄かに即断し難いが、他方また、原告の主張する如く、給与所得、事業所得および農業所得の順に、9(割)対6(割)対4(割)の割合であるとか、あるいは10(割)対5(割)対4(割)の割合であるとかのように著して格差が存在するとの事実も認めることができない。

[118] 次に、原告の主張する租税特別措置の合理的根拠の有無について、検討する。

[119](一) 思うに、租税特別措置は、一般に、特定の経済政策的目的を、特定の経済部門ないし国民層に対する租税の軽減免除という誘引手段でもつて達成しようとするものであり、国の経済政策の一環として重要な意義を有すると同時に、その反面、同じ経済的地位にある者に対しては同じ負担をという負担公平の原則を多少なりとも犠牲にし、また、所得税の総合累進課税構造を弱めたり、納税者の納税道義に悪影響を及ぼしたりする虞れのある性格を帯有しているものと認められる。しかして、特定の経済部門ないし国民層に対し財政上の優遇措置を講じる必要のある場合でも、税制以外の措置で有効な手段がないか否かを予め検討し、例えば補助金や財政投融資の交付等(これらの場合には、助成度および助成効果の関連が比較的具体的に示され、政策目的と助成の対象との結びつきが直接的であり、毎年の予算においてその効果等を改めて判定できる等の利点がある。)によつて目的を達成しうる場合にはこれらの手段によるべきであり、また、個々の租税特別措置の合理性の有無を判断するに当たつては、当該租税特別措置の直接の政策目的が総合的な経済政策の観点から考え合理的意義を有しているか否か(政策目的の合理性、斉合性)、その政策目的に対して当該租税特別措置が政策手段として有効であるか否か(政策手段としての有効性)、当該租税特別措置から付随的に生ずる弊害をカバーしてなおあり余る程の政策的効果が期待されるか否か(附随して生ずる弊害と特別措置の効果との比較衡量)等の諸点について慎重な検討をなすことを要すると解すべきである。

[120] そこで、以下、右の見地から、原告主張の各租税特別措置について検討する。

(二) 社会保険診療報酬の所得計算の特例

[121] 医業または歯科医業を営む個人(医師または歯科医師)が健康保険法その他の規定に基づく給付、医療、助産につき支払を受けるべき社会保険診療報酬については、所得税法10条2項の規定に対する例外として、当該支払を受けるべき金額の72%に相当する金額を必要経費とみなして事業所得金額を算定する特例が認められている(租税特別措置法26条1項)。すなわち、所得税法上は、収入金額からそれを得るために要した経費を控除して所得金額を算定するのが本則になつているところ、事業所得のうち、医師または歯科医師の受ける社会保険診療報酬については、実際に要した経費がいくらであるかを問わず、一律に、経費率を72%として所得金額を算定することができるとされているものである。

[122] 右の特例に関し、前顕乙第20号証の1ないし6、成立に争いのない甲第1、第2号証、第5号証、証人松隈秀雄(第1回)、同和田八束の各証言を総合すると、次の事実を認めることができ、この認定を覆すに足りる証拠はない。

[123](1) この特例は、昭和26年に、社会保険診療報酬の1点単価について医師および歯科医師に満足を与えるほどの引上げが行われなかつたことを補うとの理由に基づいて、所得税の特別減税の形で実質的に社会保険診療報酬を引上るため、閣義了解による行政措置として認められたものであり、その後昭和28年に一旦廃止されたが、昭和29年に議員提案によつて租税特別措置として法制化され現在に至つているものである。

[124](2) 医師または歯科医師の受ける社会保険診療報酬にかかる必要経費(率)の実態の詳細を知るに足りる証拠がなく、その点は不詳であるが、72%の経費率は一般の常識に照らしても極めて高すぎるものであり、税制調査会の累次の答申においても、実際の経費率は72%より相当低く、医師相互の間でも、内科、外科等の専門別により、あるいは個人経営と病院経営との規模別によりかなりの差異があると指摘されているところである。したがつて、実際の経費が72%を下回る場合、その限度において所得の特別減税が行われているに等しいものであり(この特例による減収額は、昭和39年度90億円、昭和43年度145億円とかなり大規模である。)、また、この特例による受益の程度は一様でない状態である。

[125](3) この特例の創設後、昭和39年当時および現在までに、社会保険診療報酬の1点単価はたびたび引上げられ、近年における国民医療費、ことに社会保険にかかる医療費の伸長は顕著になつている反面、医師、歯科医師の数はそれほど増加していないので、1人当たりの医師、歯科医師の所得は相当大幅に増加しているものと推測することができ、昭和39年当時ごろ以降は、すでにこの特例が創設される理由となつたような事情はほとんど解消していたものであつた。

[126] 右認定の事実によれば、この特例の目的は所得税の特別減税の形で実質的に医師および歯科医師の受ける社会保険診療報酬にかかる所得を増加させるということにあるが、診療報酬の引上げは、本来診療報酬の点数および単価を改訂してなすのが筋というべきであるから、医師等の職務が極めて公共性の高い職務であることを考慮に入れても、この特例の右目的を合理的な政策目的であるとはにわかに認め難いところである。また、その点を一時措き、この特例の創設された昭和29年当時には、医師等の所得を引上るため何らかの財政上の措置を講じる必要性があつたとしても、その後、社会保険診療報酬の1点単価もたびたび引上げられ、医師等の所得が相当大幅に増加して、すでに昭和39年当時ごろ以降はこの特例を存置しておくべき必要な事情が、ほとんど解消しているものであり、かつ、この特例の経費率は実際に必要と目される経費率をかなり大幅に上回わり、他の納税者との間に税負担の均衡を害する結果を引き起こしているものである以上、この特例は、すでに昭和39年当時ごろ以降より、これを存置すべき合理的根拠を失つているものと認めるべきである(なお、仮に医師等の所得の経費率は一般に極めて高いのが実情であるとしても、その控除には青色申告を利用すれば足りるというべきである。)

(三) 米穀の予約代金の一部非課税の特例

[127] 昭和39年度分の所得税について、個人がその生産した昭和39年産の米穀を政府に売渡す旨を昭和39年9月21日までに申込み、その申込により締結した契約に基づいて当該米穀を昭和40年3月1日までに政府に売渡した場合には、当該米穀の売渡の時期および数量に応じ、昭和39年9月30日までに売渡した米穀については玄米換算正味60キログラムにつき(以下同じ)、680円、同年10月1日から同月10日までに売渡した米穀については600円、同年同月11日から同月20日までに売渡した米穀については520円、同年同月21日から昭和40年3月1日までに売渡した米穀については440円の割合により計算した金額の合計額に相当する金額は農業所得の総収入金額に算入せず、非課税扱いにすることが認められていた(昭和39年産米穀についての所得税及び法人税の臨時特例に関する法律)。

[128] 右の特例に関し、前顕甲第1、第2号証、第5、第6号証、成立に争いのない甲第4号証および証人松隈秀雄(第1回)、同和田八束の各証言を総合すると、次の事実を認めることができ、この認定を覆するに足りる証拠はない。

[129](1) 米穀所得に対する課税上の特例は昭和26年以降、毎年臨時に単行法の制定により認められてきたものであり、昭和29年産米までは、義務供出制度が採られて超過供出奨励金が支給されていたのでこれらの供出奨励金を非課税とするものであつたが、昭和30年に、いわゆる予約売渡制度が採用されて従来の供出奨励金は基本米価に織り込まれることとなつたのに伴い、米穀所得に対する課税上の特例も、米穀の予約集荷を奨励することを目的として、予約申込に基づき売渡された米穀の代金のうち、150キログラム(1石)当たり平均1,400円を非課税とするよう改められたものであり、その後この特例は昭和43年産米まで続けられたが、同年をもつて廃止された。

[130](2) この特例による受益の程度は、予約売渡米穀の数量および時期に応じて異つているので、経営規模ないし耕作規模の大きい農業所得者とそれの小さい農業所得者との間ではその受ける利益の程度が異なり(農家の自家保有米は経営規模の広狭を問わずほぼ一定しているので、予約売渡数量は経営規模の増大につれて加速度的に増加し、それにつれてこの特例による利益も累進的に増大していくと認められる。)、また、早期売渡米の多い地方(超早場米ないし早場米地帯)ではこの特例による受益が大きく、早期売渡米の少ない地方(普通地帯)では受益が小さく、その受益の程度は同一でない。例えば、超早場米地帯といわれる富山県と普通地帯といわれる岡山県の昭和37年産米穀についての所得税の経営規模別課税状況をみると、この特例により非課税所得とされる部分の割合は、富山県では、経営規模5反未満の農家(1戸当たりの予約売渡数量5.4石、1戸当たりの農家の所得11万8,188円、予約減税による非課税所得9,160円)では7.7%、2町以上の農家(右と同じく順次、62.4石、52万5,871円、9万8,776円)では18.8%、岡山県では、5反未満の農家(順次、4.7石、17万0,393円、6,254円)では3.6%、2町以上の農家(順次、51.1石、61万5,545円、7万1,209円)では11.6%であり、予約減税による所得税の軽減割合は、富山県の2町以上の農家(予約減税をしないときの税額2万1,066円、予約減税をするときの税額1万0,049円)で52.3%、岡山県の2町以上の農家(右同順次、1万9,842円、1万1,929円)で39.9 %(なお両県とも前記5反未満の農家については予約減税をしない場合でも所得税は課せられていない。)である。

[131] 右のとおり、この特例により、米作農家は本来納めるべき所得税額の約2分の1の負担軽減を受けており、また、この特例による減収額は昭和30年度で30億円、昭和39年度で7億円という規模のものであつた。

[132](3) この特例の適用を受けた農家の数は、予約売渡制度が採用された昭和30年当時には70万7千戸で全農家(607万5千戸)の11.6%、予約売渡農家(320万2千戸)の22.1%に及んでいたが、その後の相次ぐ基礎控除額の引上げ、配偶者控除制度の創設、白色申告者に対する事業専従者控除制度の創設等の大幅な減税が行われたことなどにより、昭和38年には、この特例の適用を受ける農家の数は18万6千戸に激減し、全農家(589万8千戸)の3.0%、予約売渡農家(334万8千戸)の5.3%という極く僅かにしかすぎない状態になつた。

[133] しかして、右のような状況では、昭和39年当時ごろ、すでにこの特例の政策効果上の意味はほとんど失われていたものといわざるをえない。

[134](4) さらに、昭和39年当時は、連年にわたる豊作により米穀の需給は著しく緩和され、米穀の予約集荷を奨励する必要性は著しく乏しい状況になつていた。

[135] 右認定の事実によれば、この特例の目的は米穀の予約集荷を奨励して米穀の供給を確保しようとするものであり、創設当時はかような必要性が一応存していたものの、その後の米穀の需給事情の著しい緩和に伴い昭和39年当時ごろには予約集荷をして米穀の供給を確保する必要性はほとんどなかつたものであり、したがつて、政策手段としての効果を有効に発揮していたものともいい難く、却つて、農業所得者とその他の所得者、米作農家と非米作農家との間等において税負担の不均衡をもたらしていたものであつて、全体的にみて、合理的根拠をほとんど失つていたものと認められる。

(四) 利子所得に対する分離課税の特例

[136] 昭和39年度分の所得税に関し、個人が昭和38年4月1日から昭和40年3月31日までに支払を受けるべき利子所得(公債、社債、預金の利子、合同運用信託の利益および公社債投資信託の収益の分配。計算期間が1年以上で昭和40年3月31日後に支払期の到来するもののうち、同日までの期間に対応する部分の金額を含む。)については、所得税法9条1項、13条の規定に対する例外として、その他の所得と区分し、その支払を受けるべき金額に対し5%の税率による所得税を課するとの特例が認められていた(昭和40年法律第32号による改正前の租税特別措置法3条1項)。すなわち、所得税法上の基本税制においては、利子所得に対する課税は、支払のつど20%の税率で源泉徴収を行つたうえ、他の所得と総合して課税するのが本則になつているところ、昭和38年4月1日から昭和40年3月31日までに支払を受けるべき利子所得については、5%の軽減税率で、他の所得と分離して課税する(分離課税。この場合、源泉徴収により課税関係は完結し、いかなる場合でも総所得金額に算入されることはない。)ものとされていた。

[137] 右の特例に関し、前顕甲第4号証、第6号証、乙第20号証の1・2・4・5、成立に争いのない甲第3号証、証人松隈秀雄(第1回)、同和田八束の各証言を総合すると次の事実を認めることができ、この認定を覆すに足りる証拠はない。

[138](1) 利子所得課税の戦後における沿革は、昭和22年に20%の源泉徴収をした後、累進税率による総合課税を行うという基本税制の建前が確立され、昭和28年に10%の分離課税が認められ、昭和29年に1年以上の長期貯蓄の利子等の税率は5%に軽減され、昭和30年に利子所得は全面的に非課税とされ、昭和32年に長期貯蓄は非課税、短期貯蓄は10%の分離課税に改められ、昭和34年に長期貯蓄の非課税も廃止されて10%の分離課税とされ、昭和38年に前叙のとおり昭和38年4月1日から昭和40年3月31日までに支払を受けるべきものについて5%の分離課税とされたものであり、なお、その後は、昭和40年に税率が10%に(昭和40年法律第32号による改正)、次いで昭和45年に15%に引上げられ(昭和42年法律第24号による改正)、昭和46年から源泉選択分離課税が採用されて現在に至つている(現在の分離課税の税率は25%、昭和45年法律第38号による改正)。

[139](2) この特例の政策目的は、一般に個人の貯蓄の奨励にあるとされている。貯蓄の増強ということは、帰するところ、企業に対する資金の供給の問題であり、資金供給の源泉には預貯金のほか、貸付信託、公社債、株式、証券投資信託等の各種の形態が存するところ、昭和39年当時、一方において、わが国の貯蓄率は国際的にみて限界点に近いほどの高率に達しており、従来のわが国の資金の流れが著しく間接投資に偏つていたので企業の自己資本充実の見地から今後は直接投資を促進する方策を講ずるのを妥当とする事情も存していたが、しかし、他方において、わが国経済の高度成長は国民の旺盛な貯蓄意欲に支えられてきたもので今後の経済成長のためにも、また、企業の自己資本の充実を図る必要が多いとしても社債発行による資金調達も社債市場の狭い現状から多くを望むことができず、依然金融機関からの借入れに頼らざるをえなく、特に中小企業にとつてはその必要性が大きい状況であつたものであり、したがつて、預貯金を優遇して貯金を奨励する必要性のあつたことを一応肯認できる。

[140](3) 利子所得課税の税制上の沿革は前叙のとおりであるが、これと個人貯蓄動向の推移を照らし合わせてみると、その状況は別表(四)記載のとおりである。すなわち、これによれば、個人貯蓄は個人可処分所得の伸びを反映して着実に増加し(個人可処分所得の伸長と個人貯蓄の増加との昭和25年度から昭和38年度までの相関係数は0.982と非常に高い)、優遇措置が圧縮されたのにかかわらず前年より大幅に貯蓄の伸びているような年(昭和34年)もあれば、逆に、優遇措置が拡充されたのにかかわらず貯蓄の伸びが鈍化しているような年(昭和28年)もあつて、貯蓄は個人可処分所得の伸長に相関して増加していることが窺知され、利子所得税制の変遷と貯蓄増加との相関、すなわち、利子所得に対する課税上の優遇措置が貯蓄増強に及ぼす効果についてはこれを明確には把握し難く、課税上の優遇措置は、総体としての貯蓄の増強ではなく、せいぜい貯蓄の流れに影響を与えている程度にとどまつているものと認められる。

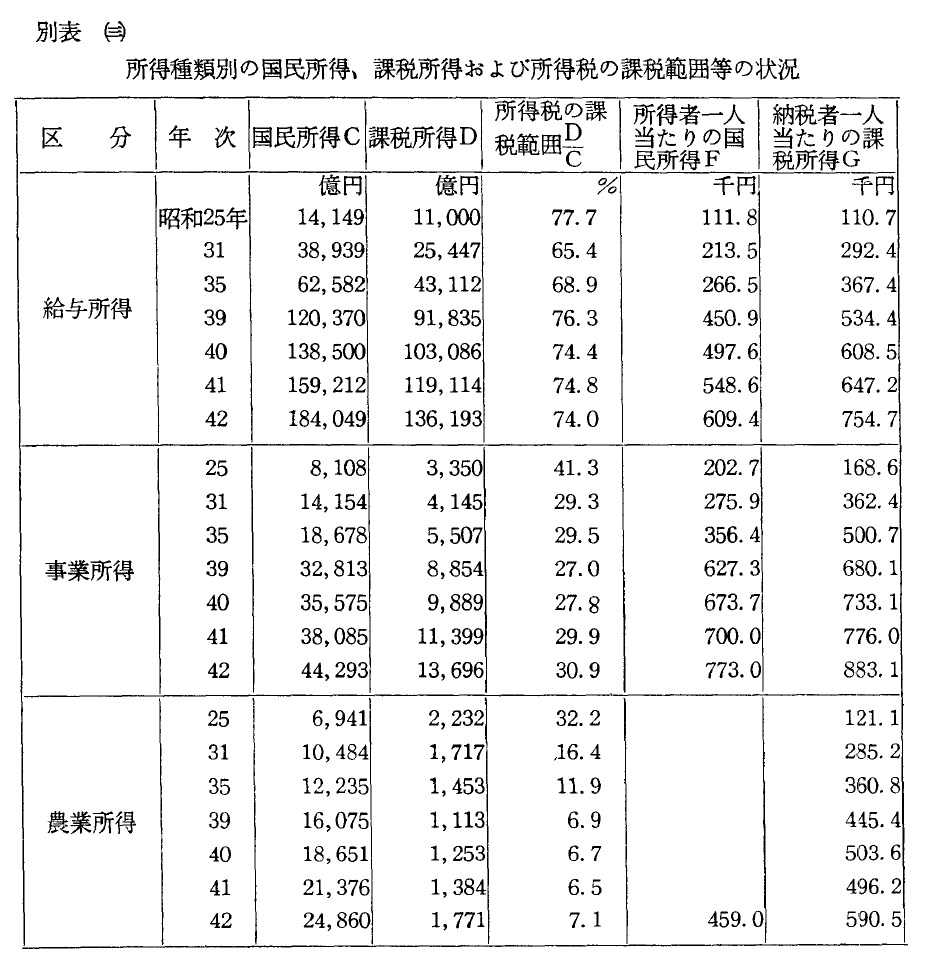

[141](4) この特例の適用を受ける預金は、昭和37年3月末当時(10%の分離課税時代)において、預金総額12兆9,974億円(うち、個人分預金は8兆3,858億円)のうち僅か13.1%にすぎない1兆6,980億円であつた(なお、当時は、郵便貯金法および国民貯蓄組合法により、1人当たり最高元本150万円までの郵便貯金および国民貯蓄組合の斡旋による貯蓄の利子は非課税とされていたが、昭和39年当時は、国民貯蓄組合法は廃止され、個人が行う預金(郵便貯金等を除く)、合同運用信託、公社債および公社債投資信託のうちのいずれか1種類の貯蓄で、かつ、1店舗に預入、信託等がなされたものの利子について、その元本が50万円までの場合は非課税とされていた(法6条の2)。)。また、右のような課税預金を保有している者の所得階層をみてみるに、昭和36年当時の所得階級別・貯蓄形態別貯蓄保有高の状況(貯蓄動向)は別表(五)記載のとおりであり、これによれば、郵便貯金および国民貯蓄組合の斡旋の対象となる預貯金、債券、貸付金銭信託等の保有高が非課税限度の150万円をこえる所得階層は、年間所得200万円をこえる階層に限られ、また、これらの高額所得者は所得税者の僅か1.3%(昭和37年度予算ベースによる。)、有業人口の0.3%を占めるにすぎないものと認められる。

[142] ところで、昭和39年当時の課税預金額や貯蓄動向の詳細については、これを知る具体的証拠を欠いており、また、国民貯蓄組合の斡旋貯蓄の利子非課税制度が廃止され、新たに法6条の2所定の少額預金等の利子所得非課税制度が創設されたというような税制上の変化や経済成長による経済事情の変動もあるが、預金総額に対する課税預金の割合や、課税預金を保有している者の属する所得階層などは右に認定した昭和36、37年当時と大差ないものと認めるのが相当である。しかして、このようにして、この特例は所得税の総合累進課税構造、所得再分配機能を損うような作用を働いていた状況であつた。なお、この特例による減収額は、昭和39年度で410億円、昭和43年度で260億円という規模である。

[143] 右認定の事実によれば、わが国の経済情勢、企業の資金事情に照らし、昭和39年当時、この特例の目的である貯蓄を奨励する必要性は一応存したと認められるものの、この特例を含め、利子所得に対する課税上の優遇措置は貯蓄増強の効果をほとんど有効に発揮してなく、せいぜい貯蓄の流れに影響を与える程度にとどまつていたものであり、しかも、この特例による受益は極く一部の高額所得者のみが受けていたにすぎないうえ、この特例による税率は極めて低率で、資産所得として、給与所得や事業所得より担税力の強い利子所得を課税上著しく優遇し、所得税の総合累進課税構造、所得再分配機能を損う働きをなしていたものであつて、この特例の合理的根拠は乏しいものであつたと認められる。

(五) 証券投資信託の収益の分配にかかる配当所得に対する分離課税の特例

[144] 昭和39年度分の所得税に関し、個人が昭和39年4月1日から昭和40年3月31日までに支払を受けるべき証券投資信託の収益の分配にかかる配当所得(昭和39年4月1日以降に設定された証券投資信託の収益でその計算期間が1年以上であるもののうち、同日から昭和40年3月31日までの期間に対応する部分の金額を含む、)については、所得税法9条1項、13条の規定に対する例外として、他の所得と区分し、その支払を受けるべき金額に対し5%の税率による所得税を課するとの特例が認められていた(昭和40年法律第32号による改正前の租税特別措置法8条の2、1項)。すなわち、証券投資信託の収益の分配金に対する課税は、所得税法上は配当所得に対する課税として一括され、20%の税率で源泉徴収を行つたうえ、他の所得と総合課税するのが本則になつているところ、昭和39年4月1日から昭和40年3月31日までの間に支払を受けるべきものについては、5%の軽減税率で他の所得と分離して課税する(分離課税)ものとされていた。

[145] 右の特例に関し、前顕第4、第6号証を総合すると次の事実を認めることができ、この認定を覆すに足りる証拠はない。

[146](1) 配当所得課税の戦後における沿革は、昭和22年に、証券投資信託の収益分配金も含めて20%の源泉徴収をした後、累進税率による総合課税を行うという基本税制の建前が確立され、その後、当初20%であつた源泉徴収税率が昭和29年に15%に、昭和30年に10%に軽減され、昭和39年に前叙のとおり、配当所得のうち、昭和39年4月1日から昭和40年3月31日までに支払を受けるべき証券投資信託の収益分配金については5%の税率による分離課税とされたものであり(したがつて、昭和39年3月31日までに支払を受けるべきものは従前どおり総合課税とされている。昭和39年法律第24号の改正法附則3条参照)、なお、その後の証券投資信託の収益分配金に対する課税は、昭和40年に分離課税の税率が10%に(昭和40年法律第32号による改正)、次いで昭和42年に15%に引き上げられ(昭和42年法律第24号による改正。なお、同改正法附則4条参照)、昭和46年から源泉選択分離課税制度が採用されて現在に至つている(現在の分離課税の税率は25%、昭和45年法律第38号による改正)。

[147](2) この特例の目的は、一般に貿易自由化に対処して企業の国際競争力を強化し、わが国の経済の安定成長を確保するため、広く国民大衆の資金を資本市場に導入し、企業の自己資本を充実させることにあるとされている。しかし、この特例が右のような目的の達成にどのような効果を有効に発揮したかについては、これを認めるに足りる証拠がなく、その実態は明らかではない。

[148](3) 証券投資信託の収益分配金受領者以外の者も含めた配当所得者一般の所得階層別分布状況およびこれらの階層において配当所得をその他の所得の上積所得とみた場合におけるその上積実効税率の状況は別表(六)記載のとおりである。すなわち、これによれば、所得階層別にみて、200万円超の所得者のうち約50%が配当所得を有し、しかも、配当所得の90%程度は100万円超の所得者が保有しているものであつて、配当所得者には高額所得者の多いことが明らかである。また、(総合課税制度の下における)配当所得に対する源泉徴収税率は理論的には配当を受ける者の上積税率から配当控除を差引いた率の平均を基準にして定められるべきであるところ、平均上積実効税率は41%でこれから配当控除の15%(利益配当および剰余金についての20%、証券投資信託収益分配金についての5%の平均値。法15条の7参照)を差し引いた26%が平均的な配当所得に適用される税率であるということができるので、5%程度の税率は、総合課税主義の下においても極めて低い税率であると云わなければならない。このようにして、この特例は、証券投資信託の収益の分配にかかる配当所得を課税上著しく優遇し、所得税の総合累進課税構造、所得再分配機能を損うような作用を働いていた状況であつた。

[149] 右認定の事実によれば、この特例が、その目的とされているわが国の資本市場を育成して企業の自己資本を充実するということについて、どのような効果を有効に発揮したかは明らかでなく、かえつて、この特例は、もともと高額所得者が多いうえ、給与所得や事業所得より担税力の強い資産所得の一種である証券投資信託の収益分配金を課税上著しく優遇し、所得税の総合累進課税構造、所得再分配機能を損つていたものであつて、その合理的根拠に乏しいものであつたと認められる。

(六) 少額配当の支払調書提出免除の特例

[150] 昭和39年当時、1回に支払うべき金額が1万5,000円(年1回決算法人の場合は3万円)以下の少額配当については、法61条1項2号の規定に対する例外として、その支払をなす法人においてその支払調書を政府に提出することを要しないとの特例が認められていた(旧所得税法施行細則26条2項。なお、現在も同様である。所得税法施行細則(昭和40年大蔵省令第11号)83条2項参照)。すなわち、所得税法上は、配当所得、つまり、利益もしくは利息の配当、剰余金または証券投資信託の収益の分配をなす法人は、支払調書を政府に提出しなければならないものとされているが、右のような少額配当についてはその例外として、支払調書を政府に提出することを要しないとされるものである。

[151] 思うに、この特例は、単に配当の支払者に対して少額配当の支払調書を政府に提出することを免除するにすぎないものであつて(したがつて、厳密には、租税特別措置というべきものではない。)、少額配当を受ける者は所得申告の義務を免れる訳のものではないから、この特例をもつて、直ちに、少額配当所得に対する免税を認めるに等しいものであるということはできない。しかし、支払調書が配当所得の支払者から提出されていないとすれば、申告もれがあつてもそれを発見し把握をするにはかなりの困難が伴うと推測されるので、この特例は、少額配当について、事実上、把握もれを生じさせる虞れを有していることも否定し難いところである。

[152]四、原告の主張中、社会保険料控除(法11条の6)、生命保険料控除(11条の7)、配偶者控除(11条の9)、扶養控除(11条の10)、基礎控除(12条)、税率(13条)および年末調整(40条)の各制度については、これらの制度ないし条項が、給与所得者をその他の所得者に比べて著しく不公平に取扱つている旨の理由となる具体的な事実の主張が全く欠けているのみならず、右の諸制度ないし諸条項が給与所得者をその他の所得者に比べて著しく不公平に取扱つている旨の事実は何ら認めるに足りる証拠がない。

[153]五、所得税法の給与所得に関する9条1項5号、11条の6、11条の7、11条の9、11条の10、12条、13条、38条および40条の諸規定の全体、換言すれば、所得税法の給与所得者に対する課税の仕組みそのものが給与所得者に対し、その他の所得者に比べて、著しく不公平な所得税の負担を課している旨の原告の主張に対する検討は以上のとおりである。すなわち、

[154] まず、法9条1項5号の規定する給与所得控除制度は、前記一のとおり、給与所得の担税力の調整等の他の内容と総合してであるが、その主要な地位ないし部分を占めるものとして、給与所得の必要経費を概算的に控除するという内容を包含しており、そして、わが国の給与所得者の置かれている所得発生環境ないし雇用状態の特殊性、給与所得の必要経費の実際上の判定の困難さ、わが国の給与所得者の記帳の慣行の未成熟さ、選択的実額控除制度を採用した場合に予見される徴税費の上昇、税務行政執行上の混乱等の弊害の発生の懸念等の現在のわが国の給与所得者をとりまく社会的、経済的諸事情に鑑みれば、選択的実額控除制度が唯一の合理的な制度であつて、前叙のような給与所得控除制度(給与所得の必要経費の概算控除制度)が合理的な根拠を欠く制度であるとは未だこれを認めることができず、また、そもそも原告の昭和39年度分給与所得の実際の必要経費が法所定の給与所得控除額(ないし、それから給与所得の担税力の調整分、捕捉率の格差の調整分および金利調整分を差引いた残りの部分)を超過しているとの事実も認めることができないもので、その意味では、原告は給与所得控除制度(必要経費の概算控除制度)によつて、必要経費の実額を控除する場合に比べて何らの不利益も受けていないことに帰するものである。

[155] また、前記二のとおり、給与所得の把握(捕捉)にはほとんど脱ろうがなく、その捕捉率はほぼ100%に近いのに対し、その他の事業所得、農業所得等の申告所得の把握(捕捉)は給与所得ほど完璧なものではなく、従前よりある程度の脱ろうが存し、両者の捕捉率には、かなりの長期に亘りある程度の格差が存在しているものと認められるが、その格差の程度は、被告の主張するように僅少にしかすぎないとは俄かに即断し難いものの、原告の主張する如く著しい格差であるとも認めることができないものであるところ、かような所得の把握(捕捉)の不均衡の問題は、本来、法律制度上の問題ではなく、税務行政執行上の事実上の問題であると解するのが相当であり、捕捉率の格差が法律所定の制度に基因し、それが恒常的、かつ、正義の観念に反するほど極めて著しい場合は格別(本件では、このような事情の存在は認められない。)、少なくとも、前叙のような程度の本件の場合においては、未だ法的評価に親しむ問題になつていると解することはできないものである(運用違憲の問題も生じないと解される。なお、給与所得控除制度の趣旨には、給与所得とその他の申告所得との間の捕捉率の格差を調整するための考慮分が入れられていることは前記認定のとおりであり、こうして、法は、給与所得者が事実上被つているある程度の不利益に対し、考慮を払つているものということができ、また、給与所得者に対する源泉徴収制度が制度として必ずしも不合理なものと認められないことは、前記判示のとおりである。)。

[156] また、前記三のとおり、医師等の社会保険診療報酬の所得計算の特例、米穀の予約売渡代金の一部非課税の特例、利子所得に対する分離課税の特例および証券投資信託の収益の分配にかかる配当所得に対する分離課税の特例等の原告主張の租税特別措置はいずれもその合理的根拠に乏しく、したがつて、かような租税特別措置の存在によつて税負担の不均衡が相当程度引き起こされ、これによつてもたらされる税負担のしわよせを給与所得者が相当程度被つていることは容易に推認することができるが、かような給与所得者が被つている税負担のしわよせ(なお、厳密には、給与所得者のみが税負担のしわよせを被つている訳のものでないことは自明である。)は、所得税法の給与所得に関する諸規定(諸制度)に基因しているものではなく、前記各租税特別措置の存在に基因しているものであることは明らかである(合理的根拠に乏しい租税特別措置が存在するからといつて、逆に、これを何の経済政策的理由もなく、給与所得者に対し優遇措置を講ずべきであるとの理由とはなし難い。)。

[157] さらに、原告が違憲と主張する法条のうち、法9条1項5号(給与所得控除)および38条(源泉徴収)を除き、11条の6(社会保険料控除)、11条の7(生命保険料控除)、11条の9(配偶者控除)、11条の10(扶養控除)、12条(基礎控除)、13条(税率)および40条(年末調整)の諸規定については、これらが給与所得に対し、その他の所得に比べて著しく不公平な取扱をなしているとの理由となる具体的事実の主張を全く欠いている(単に給与所得金額の算定に関係のある規定というのみでは、違憲を主張する事由として全く不十分であるといわざるをえない。)のみならず、立証もないものであり、また、そもそも右法条のうち、11条の6、11条の7、11条の9、11条の10および12条の諸規定は、所得税額の算出過程における消極要素(控除項目)を規定する(なお、右諸法条および13条は給与所得者のみならず、全所得者に共通に適用される規定である。)ものであるから、原告の昭和39年度分給与所得(および雑所得)について、申告により納付すべき所得税額を確定する目的でなされた被告の本件課税処分の取消を求める本訴において、原告が右諸規定の違憲を主張する利益を有するかも甚だ疑わしい。

[158] しかして、以上の検討の結果によるも、法9条1項5号、11条の6、11条の7、11条の9、11条の10、12条、13条、38条および40条の諸規定が給与所得者に対し、その他の所得者に比べて著しく不公平な所得税の負担を課しているとの事実は未だこれを認めるに足りず、他にこれを認めるに足りる証拠はないから、結局、法の右諸規定が憲法14条1項に違反する違憲無効な規定であるとの原告の主張はこれを採用することができない。

[159]次に、原告は、本件課税処分を違法とする理由として、所得税法の給与所得に関する9条1項5号、11条の6、11条の7、11条の9、11条の10、12条、13条、38条および40条の諸規定は一括して、租税法律主義を定めている憲法30条および84条に違反し、違憲無効の規定である旨を主張するので、以下、この点につき、判断する。

[160] 思うに、民主政治の下では、国民は国会における代表者を通じて自ら国費を負担することが根本原則であつて、国民はその総意を反映する国会における租税立法に基づいて納税の義務を負うとともに、その反面において、国民は法律の規定に基づくことなしには課税されないものであつて、この原則を一般に租税法律主義という。すなわち、租税法律主義とは、租税が国民の財産権に重大な影響を及ぼすのに鑑み、課税要件や徴税手続等を法律によつて規定し、もつて税務当局の恣意的な徴税がなされるのを排除して国民の財産権が侵害されないようにしようとするものであり、わが憲法30条が「国民は、法律の定めるところにより、納税の義務を負ふ。」と定め、同84条が「あらたに租税を課し、又は現行の租税を変更するには、法律又は法律の定める条件によることを必要とする。」と規定しているのは、この原則を宣明しているものといえる。しかして、日本国憲法の下では、租税の種類、根拠はもとより、納税義務者、課税物件、課税標準、税率等の課税要件および納税の時期、方式等の徴税手続はすべて法律をもつて定めることを必要とすると解すべきであり、また、前示租税法律主義の趣旨によれば、租税に関する法律の規定はできる限りその意義が明確に規定されることを要請されるものといえる。しかしながら、それと同時に、租税法律主義の原則は、それ以上に進んで。租税法のある条項なり制度それ自体の意義をこえ、該条項ないし制度の拠つている理論的根拠ないし内容までが一義的に明確なものであることまでを要求するものではないというべきである。